「貿易と関税」2017年9月号にFTA,EPAの原産地規則に関しての記事が

ありましたので引用させていただきます。

基本的には輸入者にできるだけ原産地規則を

理解して頂きたいと思っています。税関行政でも申告納税制度というのが基本なので

申告納税制度である以上は納税する人、

すなわち輸入者が自分の輸入する貨物について

それがどういうものなのかということをしっかり

理解していてもらうという事が重要です。

※財務省関税局審議官からの発言を引用

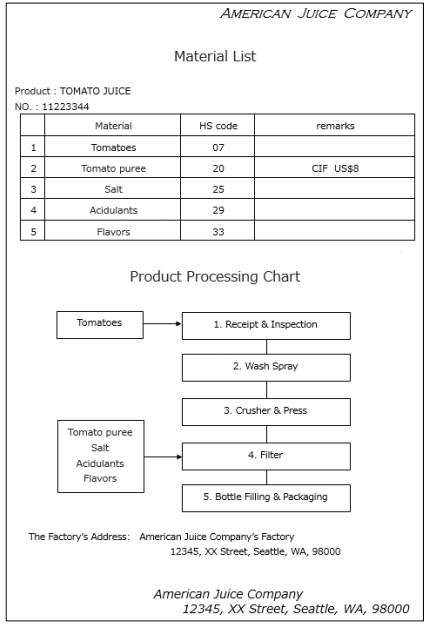

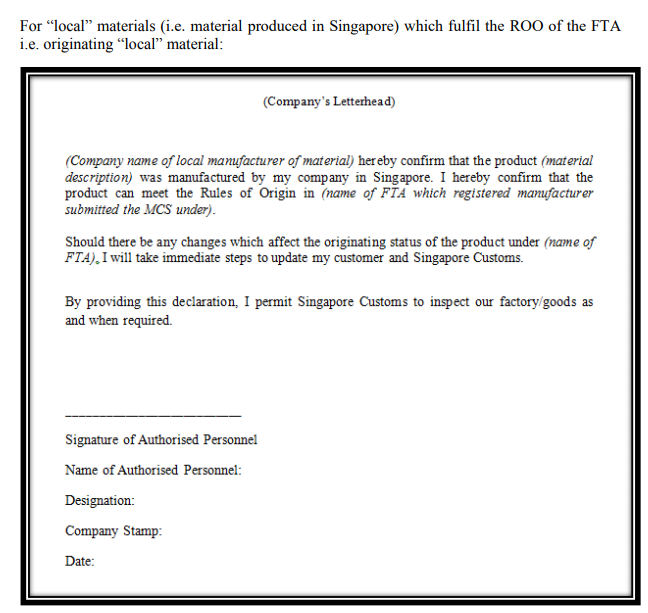

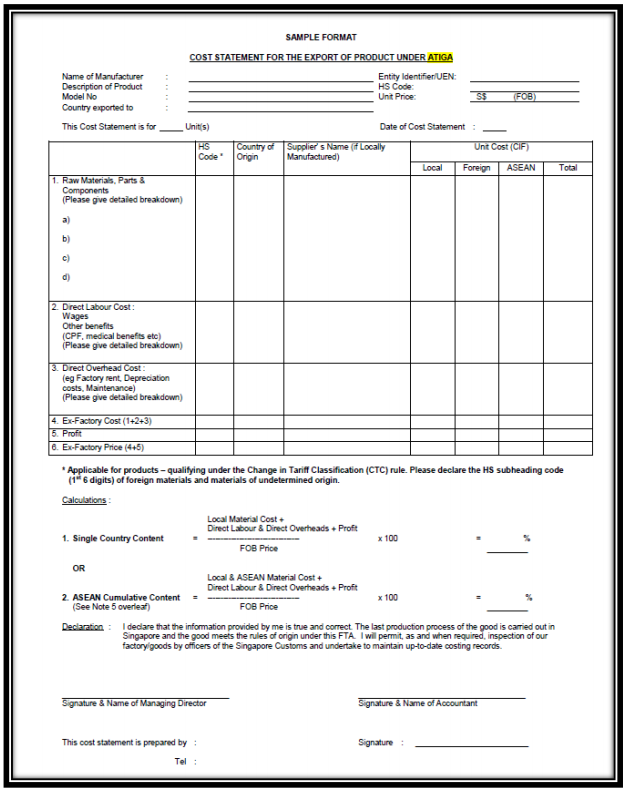

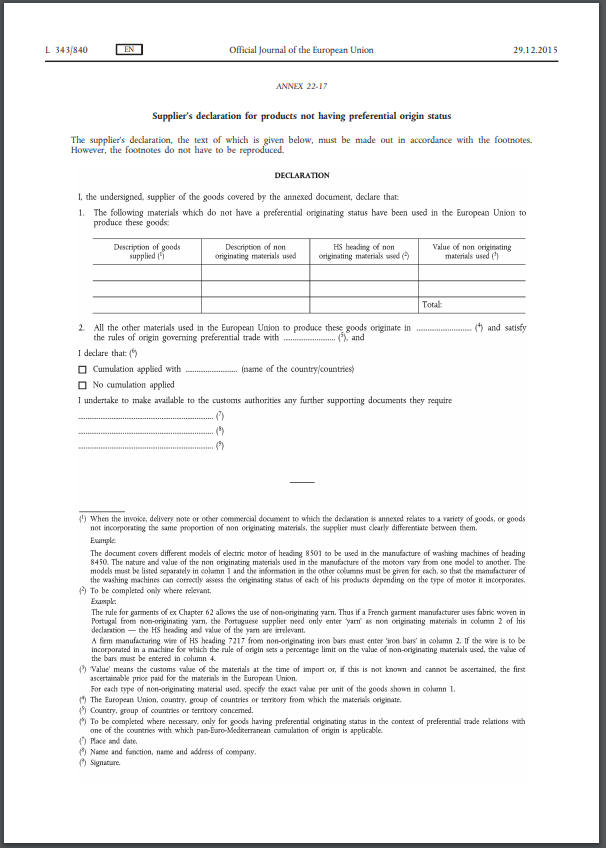

これから始まるFTA,EPAに関しては自己証明が主流となっていく事から

輸入者様自身で原産地規則を理解して、ご自身の貨物が特恵関税の

適用対象になるのかどうかという事を勉強して理解に努めなくては

ならないという状況がもうすでに来ているという事がわかります。

この分野に関しましては通関業者、通関士に

丸投げできないのでどうしても輸入者様の努力が必要になります。

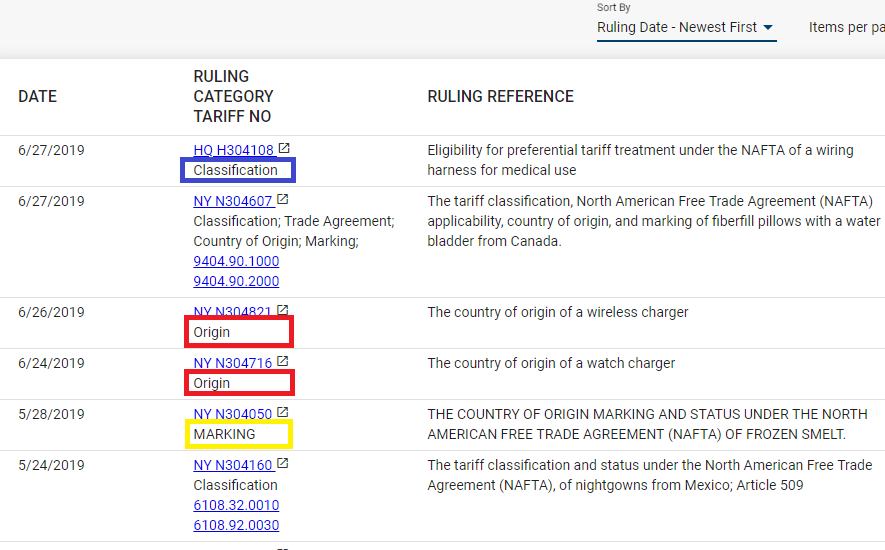

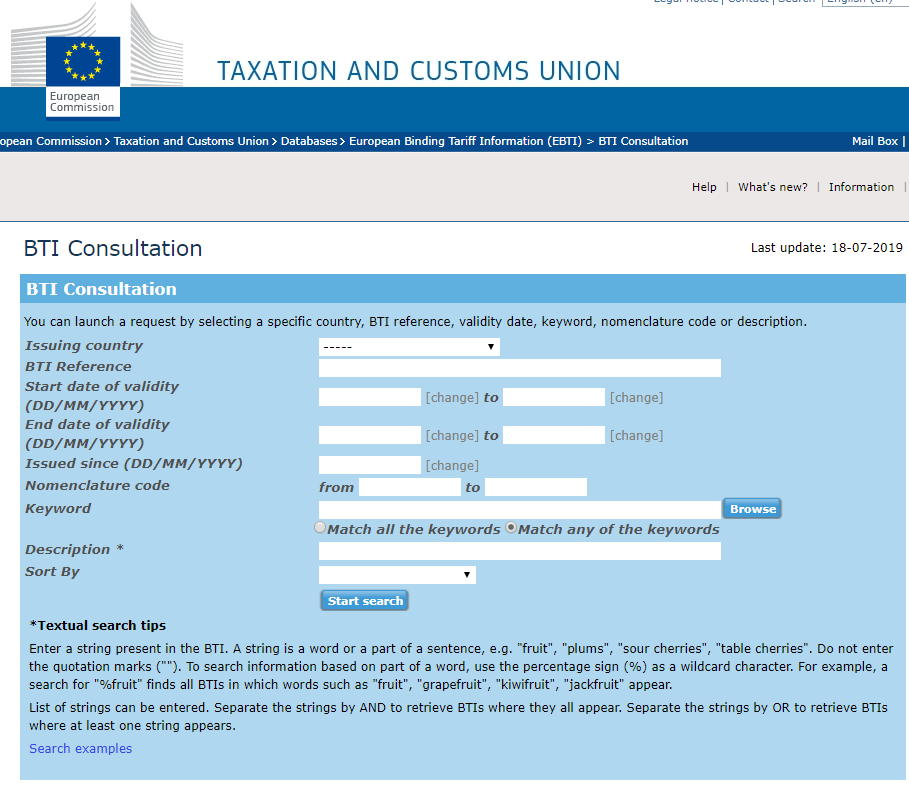

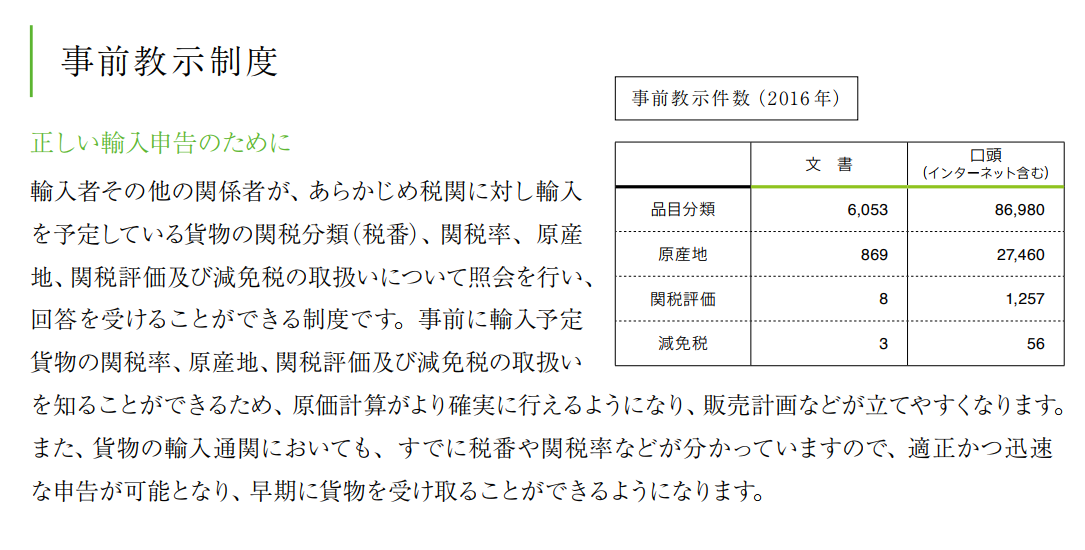

また、上記引用にはありませんが

解決法として税関による原産地規則適用の事前教示を勧める記述も

ありましたが、これも税関に原産地規則の適用判断を

丸投げできる制度ではないのでご注意ください。

あくまでも輸入者様が判断した内容を確認し、それに対して

特恵税率が適用できるかどうかを判断し、書面にてその判断を

事後の申告において尊重するという趣旨ですので

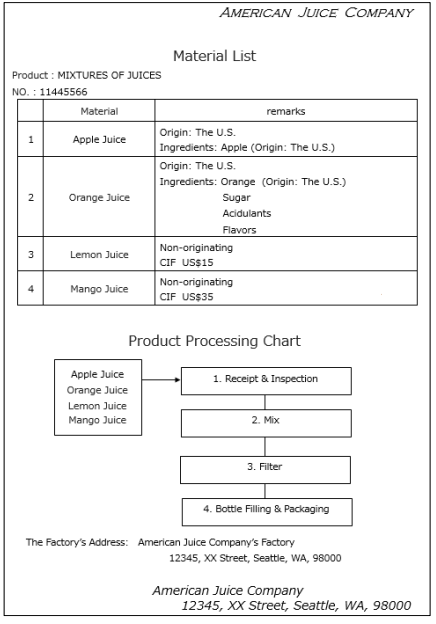

製造工程の検討や各種証明文書の用意はやはり輸入者様サイドで

行う必要があります。

世界中の製品と競争するには特恵関税率適用は必要不可欠ですが

原産地規則の理解は輸入者様にとって大きな負担となると思います

当サイトではできる限りこの負担を和らげるよう日々情報発信して

行きますので、是非参考にして下さい。