EU向けの貨物に関わる関税削減において

重要な情報がEUから動画コースで紹介されております。

英語によるFTA/EPA学習コース

EUだけの専門用語等もありますが

基本的な内容は全国共通ですので、

EU向けでない貨物の輸出者様によっても非常に有益な学習動画です。

また、今後広がっていく自由貿易経済連携の知識を要する

通関士様にも為になる学習動画かと思いますので

是非ご覧になってください。

FTA/EPA学習コースは会話形式で行われます。

上級税関職員のMargotさん

税関職員のAnnaさん

商社マンのVincentさん

の3人がFTA/EPAについて質問、回答を行います。

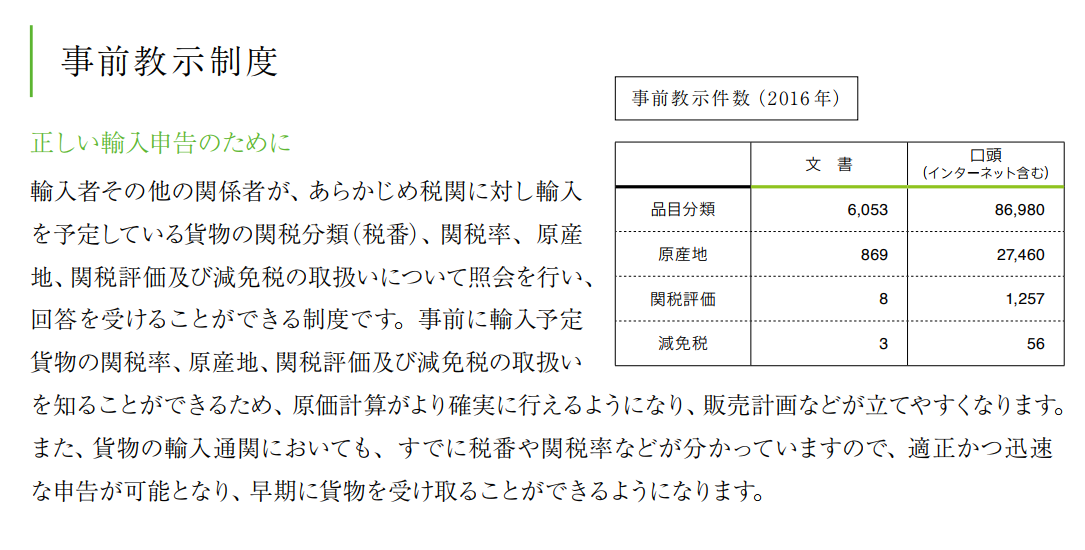

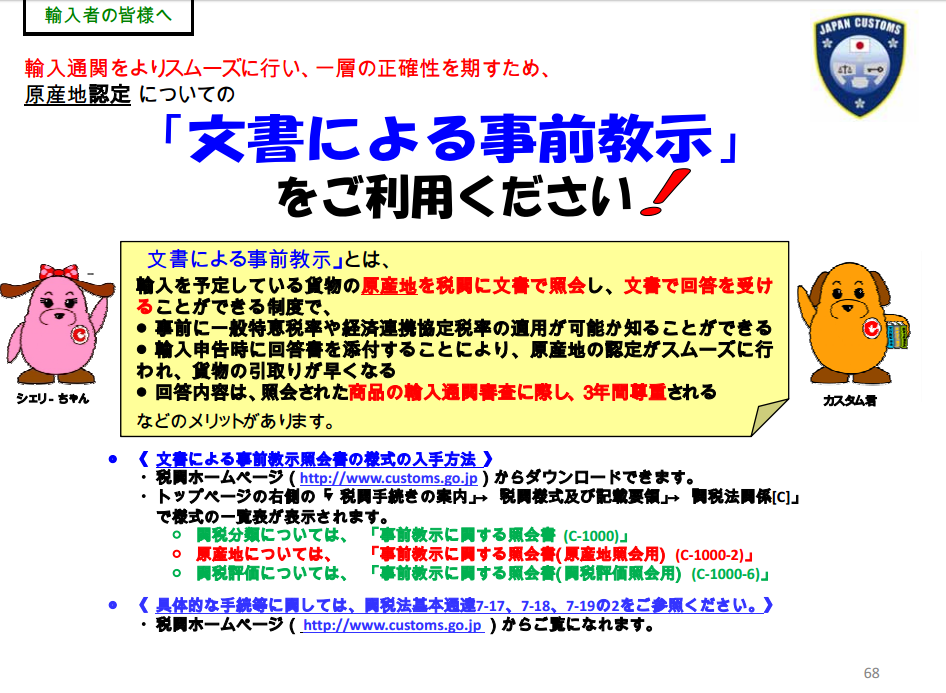

■事前教示コース

EU内の税関において貨物がどのHSコードに該当するか

事前に書面で回答をもらうための手続き

■原産地規則コース

EU内にて経済連携協定国からの貨物を原産地証明書を用いて

減免税する為の原産地規則等の解説

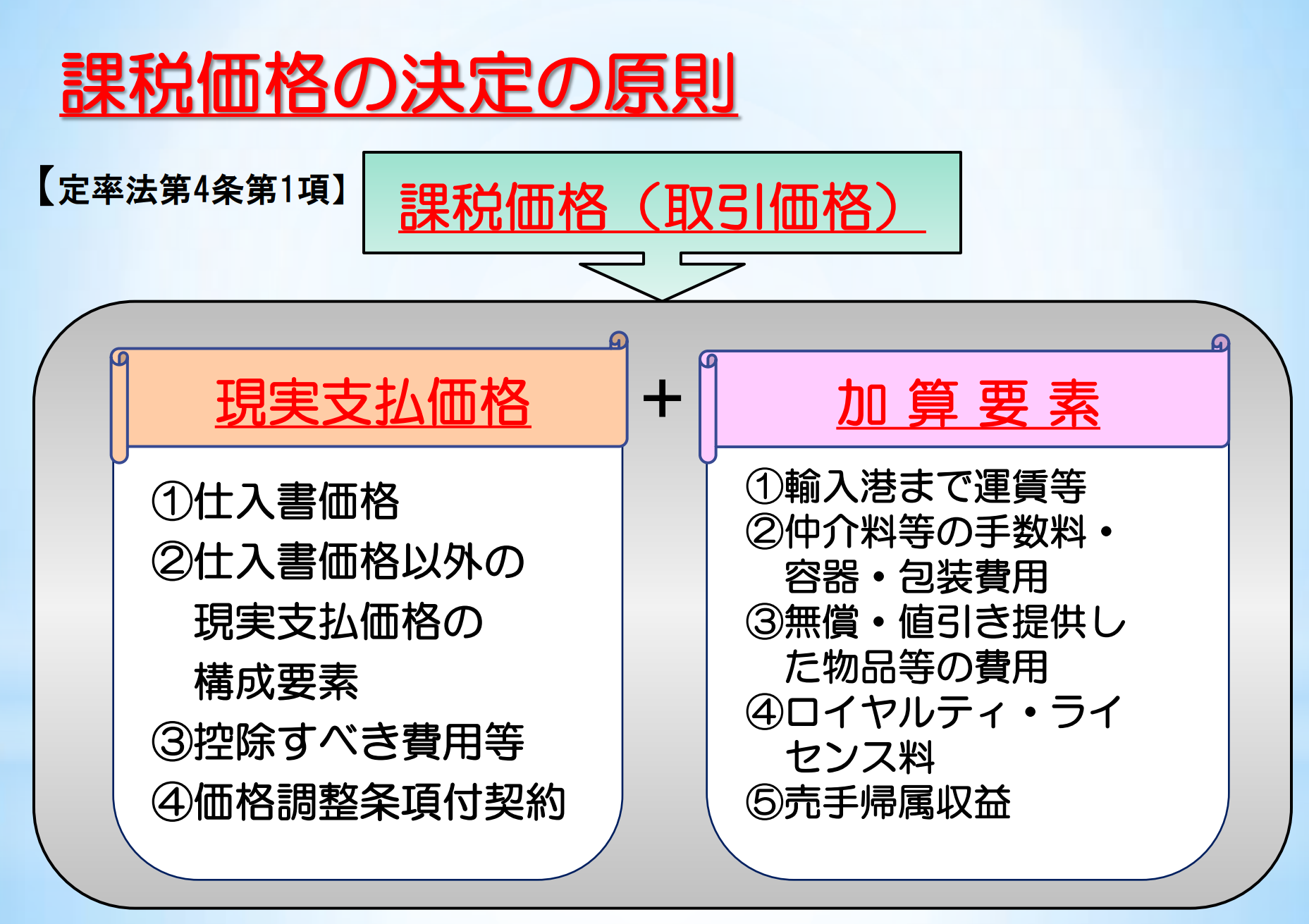

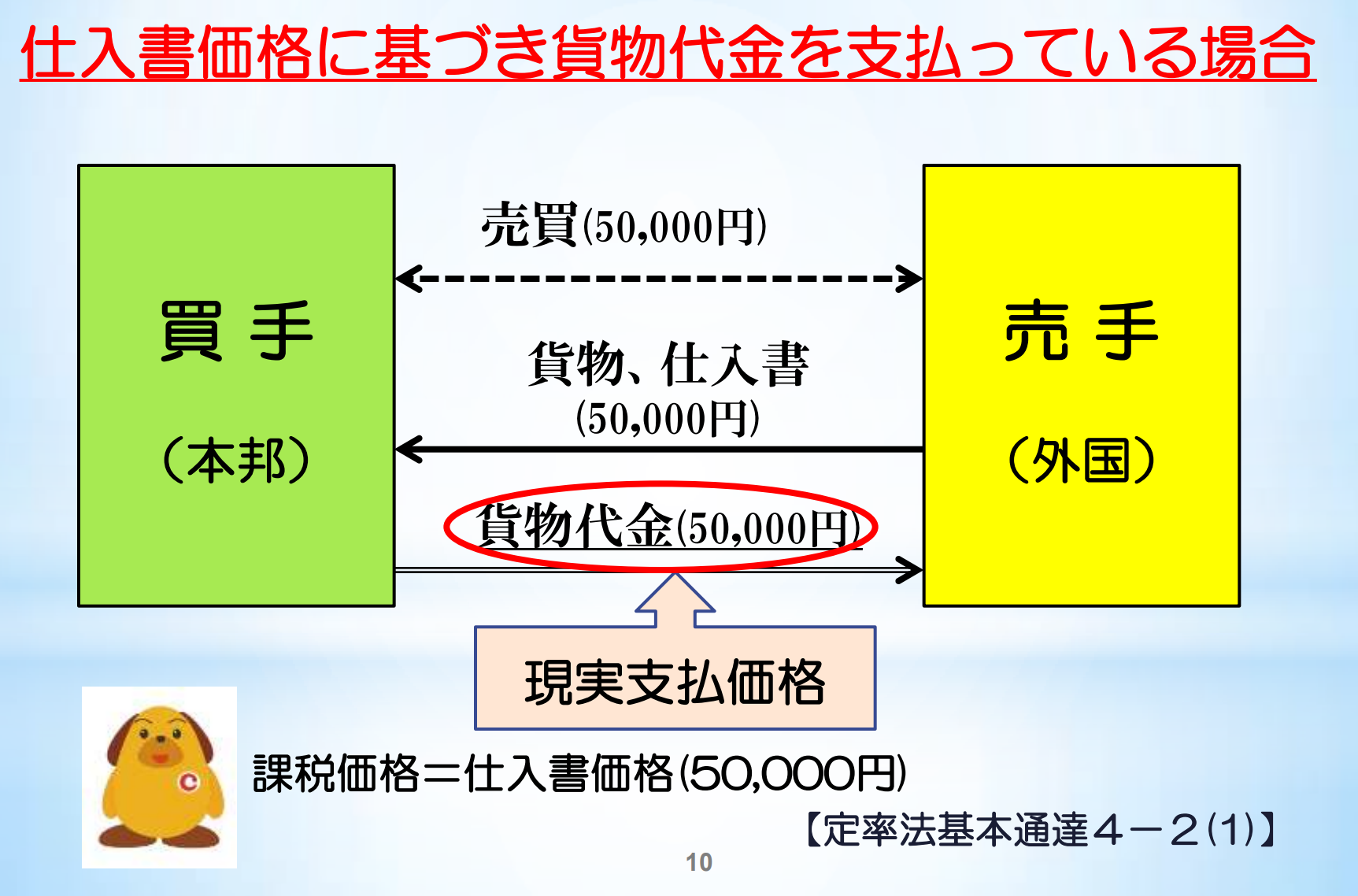

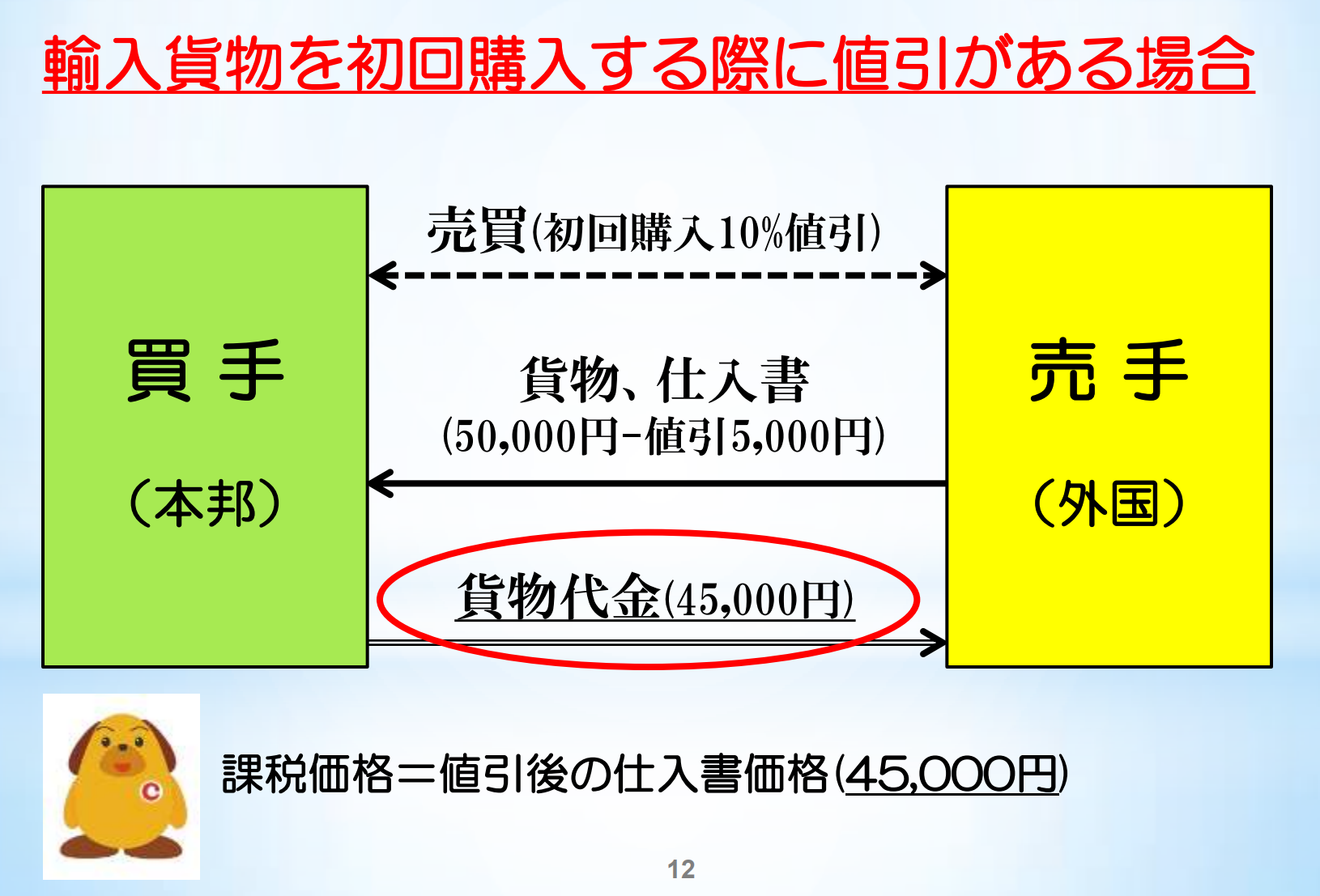

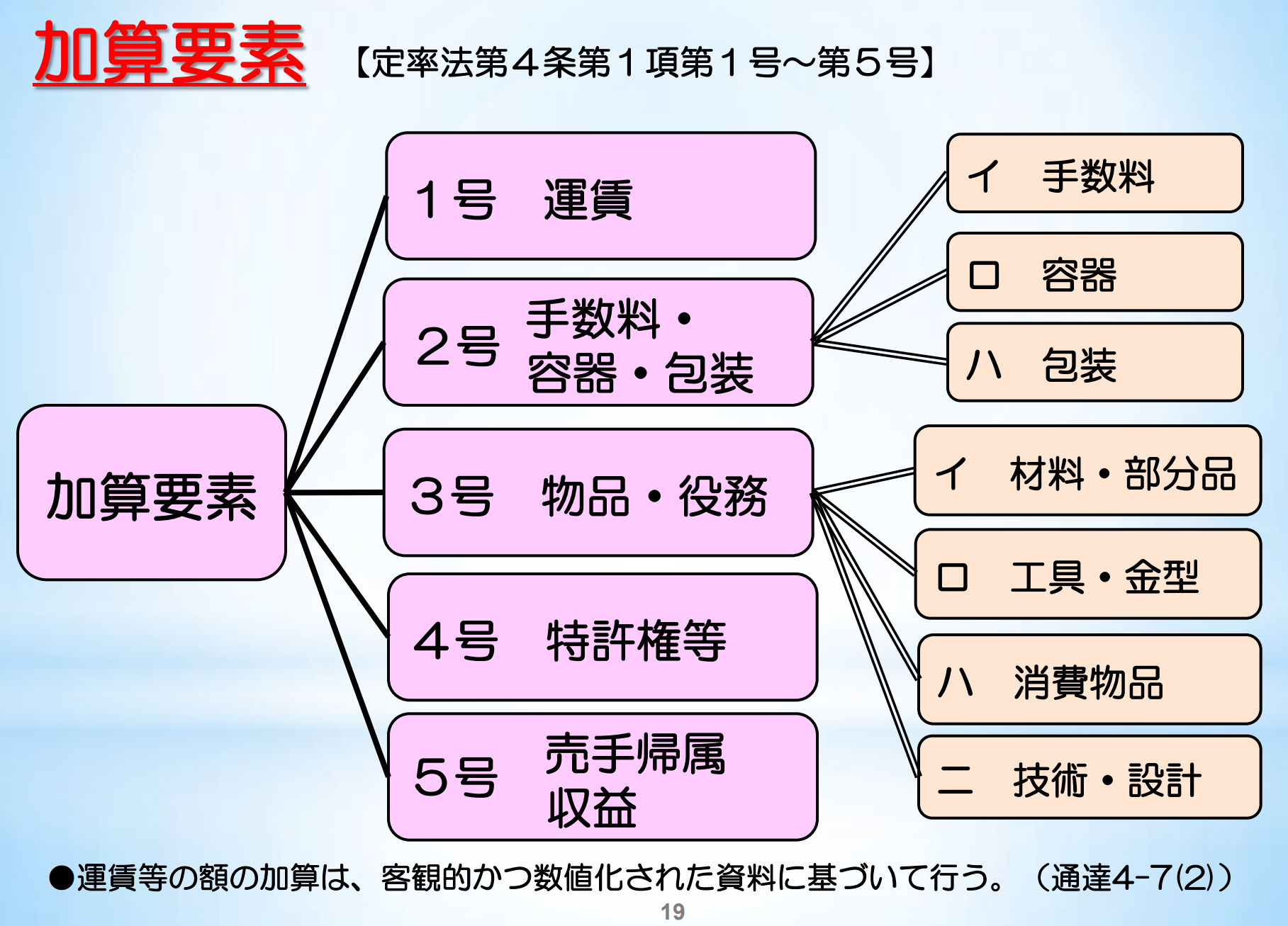

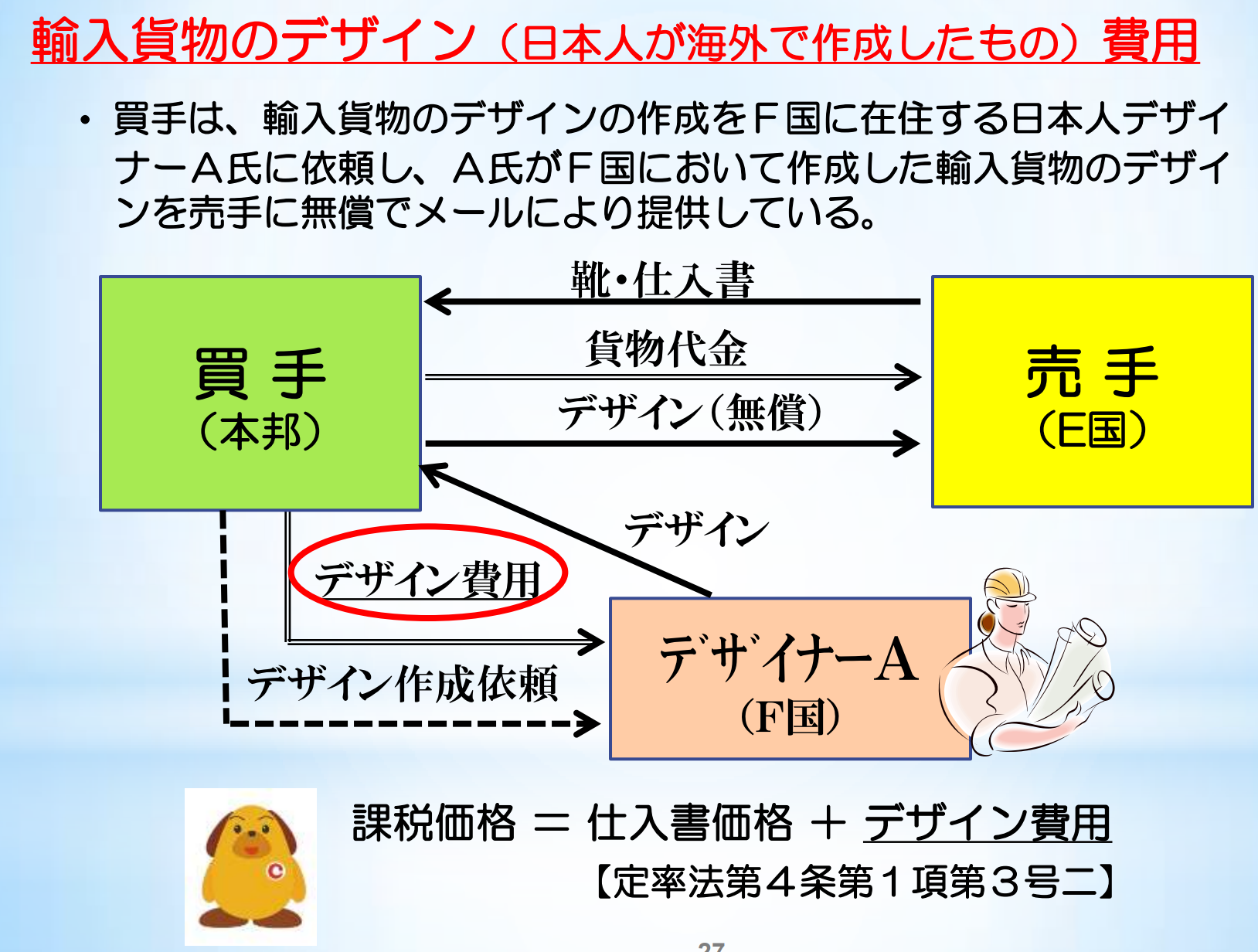

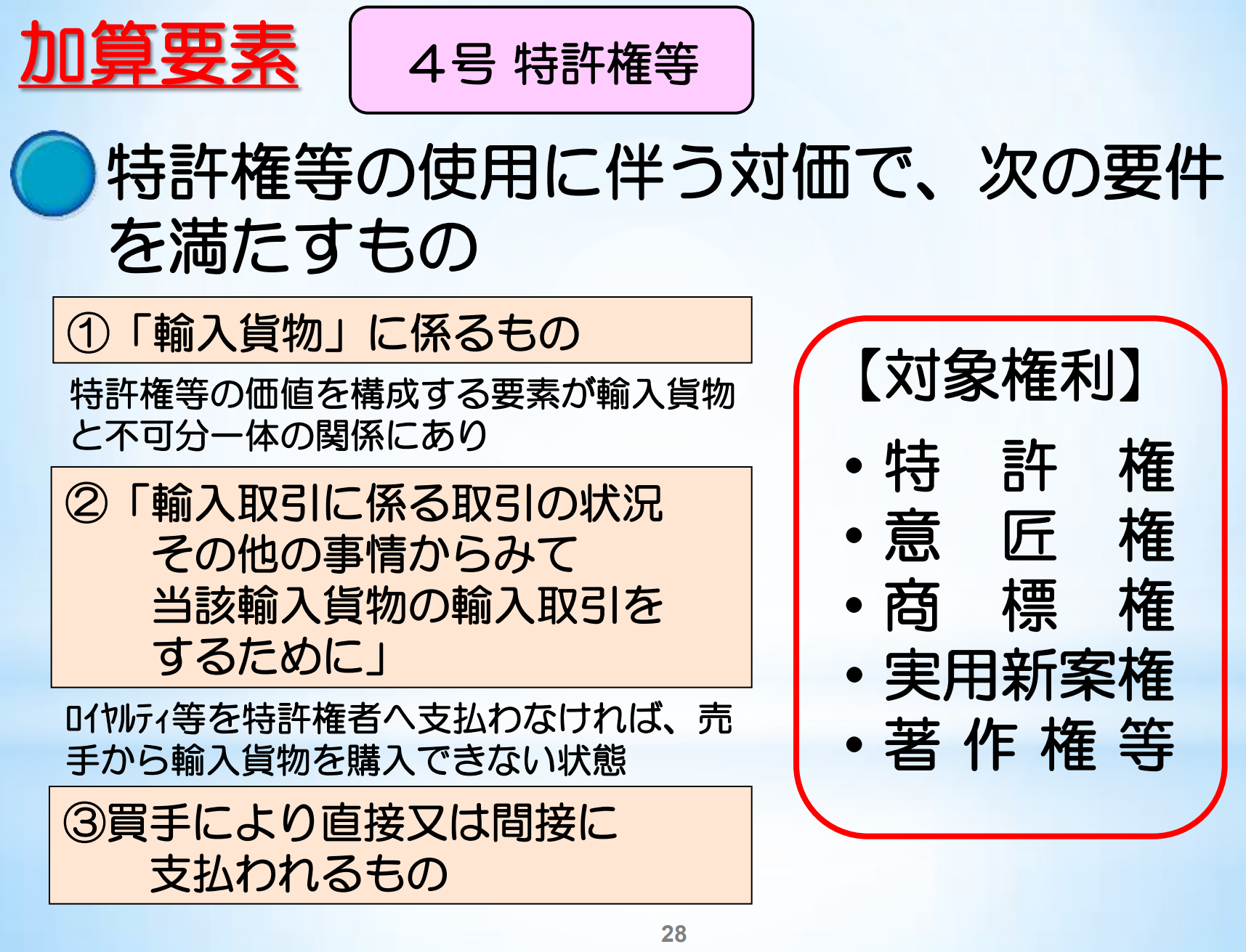

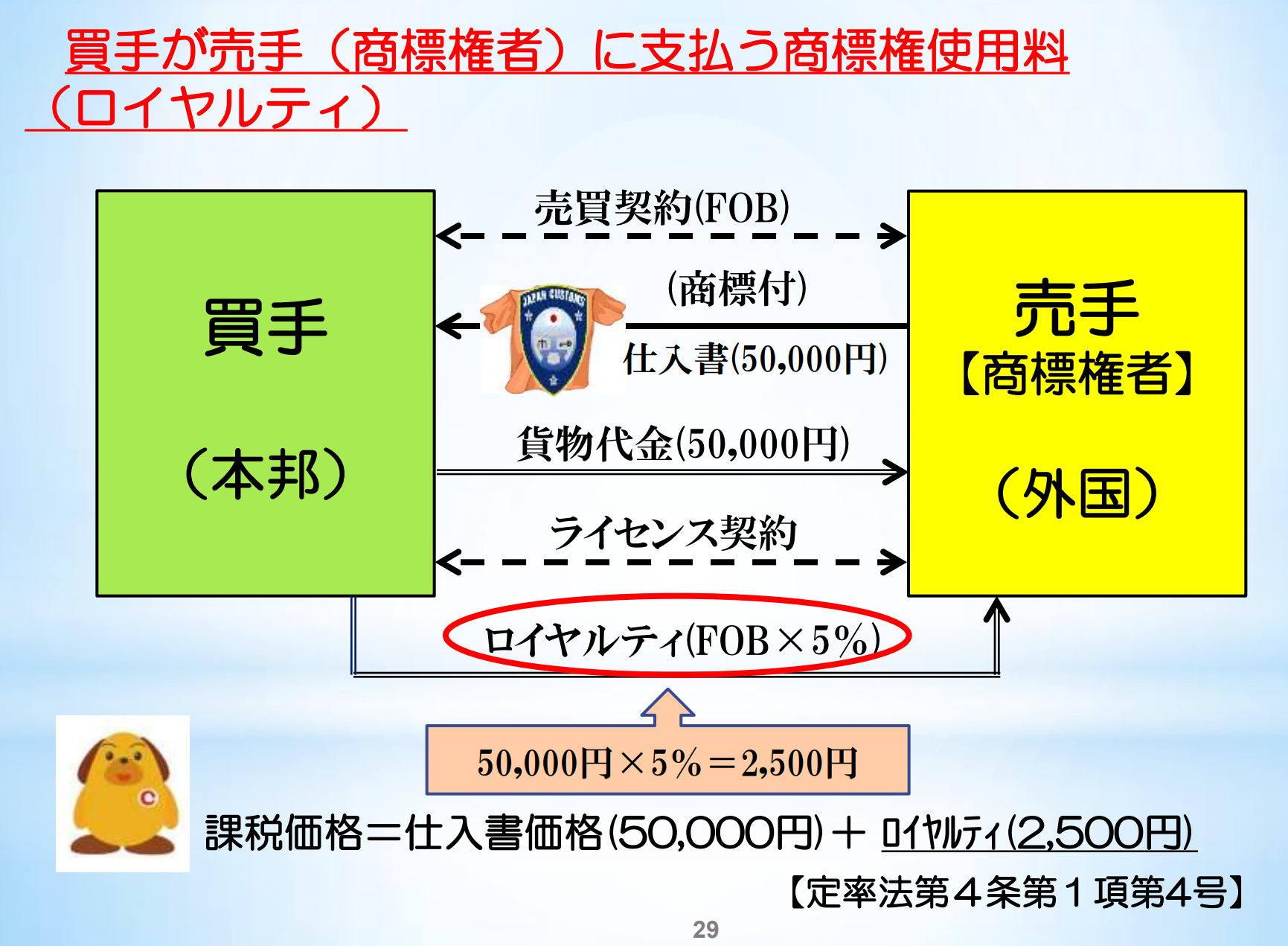

■関税評価コース

関税評価の適用についての解説

■入港から保税制度

貨物がEU内に到着後の手続き、保税制度の解説

■税関手続き

EU内での税関手続きを解説

■EU内の税制

EU内での商取引における消費税(VAT)と免税について

国内取引、EU間取引、国際取引等一般税制の解説

(要Flashインストール)