以前の記事第三国経由貨物に特恵適用上必要な通しB/Lにて

特恵受益国で生産された貨物は直接運送される必要があるが

経由の場合は通しB/L等があれば認められると説明させていただきました。

今回はどのような場合が経由の範囲に入るかと解説します。

関税暫定措置法施行令第31条第1項にて以下のように規定されています。

特恵受益国原産品のうち次に掲げる物品以外の物品については、

法第8 条の2第1項又は第3号の規定は、適用しない。第1号 その原産地である特恵受益国等から当該特恵受益国等以外の地 域

(以下この条において「非原産国」という。)を経由しないで

本邦へ向けて 直接に運送される物品第2号 その原産地である特恵受益国等から非原産国を経由して

本邦へ向けて運送される物品で、

当該非原産国において運送上の理由による積 替え及び一時蔵置以外の

取扱いがされなかったもの第3号 その原産地である特恵受益国等から非原産国における一時蔵置

又は博覧会、展示会その他これらに類するもの(以下この条において

「博 覧会等」という。)への出品のため輸出された物品で、

その輸出をした者に より当該非原産国から本邦に輸出されるもの

(当該物品の当該非原産国 から本邦までの運送が前二号の運送に

準ずるものである場合に限る。)

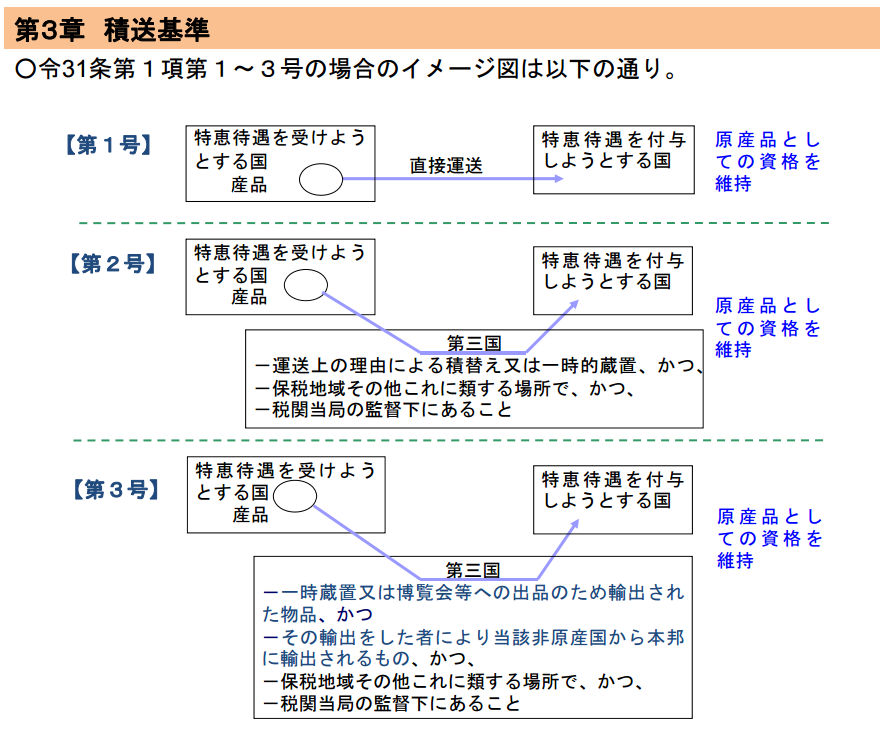

第1号から第3号までが積送基準を表しており、

これら以外の方法で日本に来た貨物に対しては原産地証明書があっても

特恵関税の適用は認めないというものです。

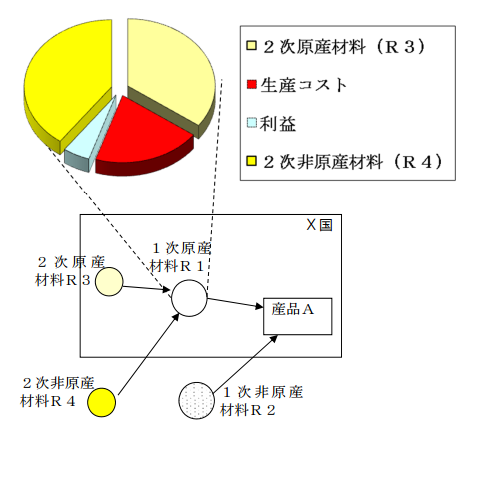

上記の第1号から第3号までを図にすると以下のようになります。

※税関セミナースライド61Pより引用

第三国を経由する場合は通しB/L等の証明以外にも

上記のような経由の理由として認められるものでなければいけませんので

経由の必要がある場合はこちらをご確認ください。