「御社が以前輸入された貨物の原産地証明書について教えてください。」

原産地証明書を使用し、特恵関税での輸入を継続していると税関から

上記のような電話がある日突然かかってきます。

これは原産性を輸入後に確認する事後確認と言います。

当ブログで公開している内容は

いかに輸入貨物の関税を削減するかという目的で、

様々な手段を提供しておりますが、

輸入後に選択したこれらの手段が本当に適正だったのかどうか

事後に証拠を求められる事があります。

一番考えられる調査の対象としては

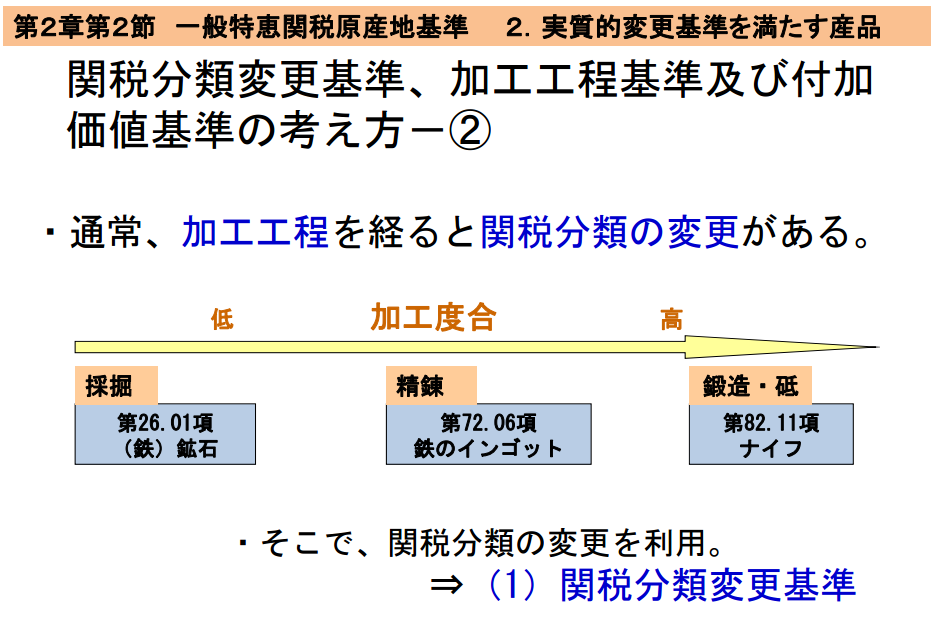

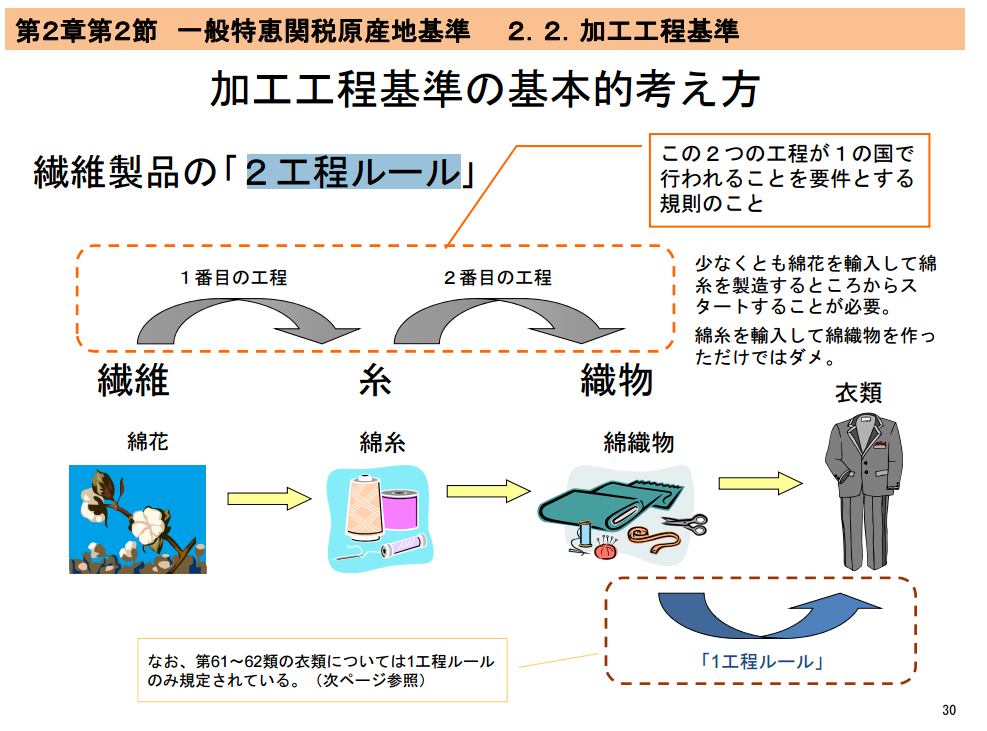

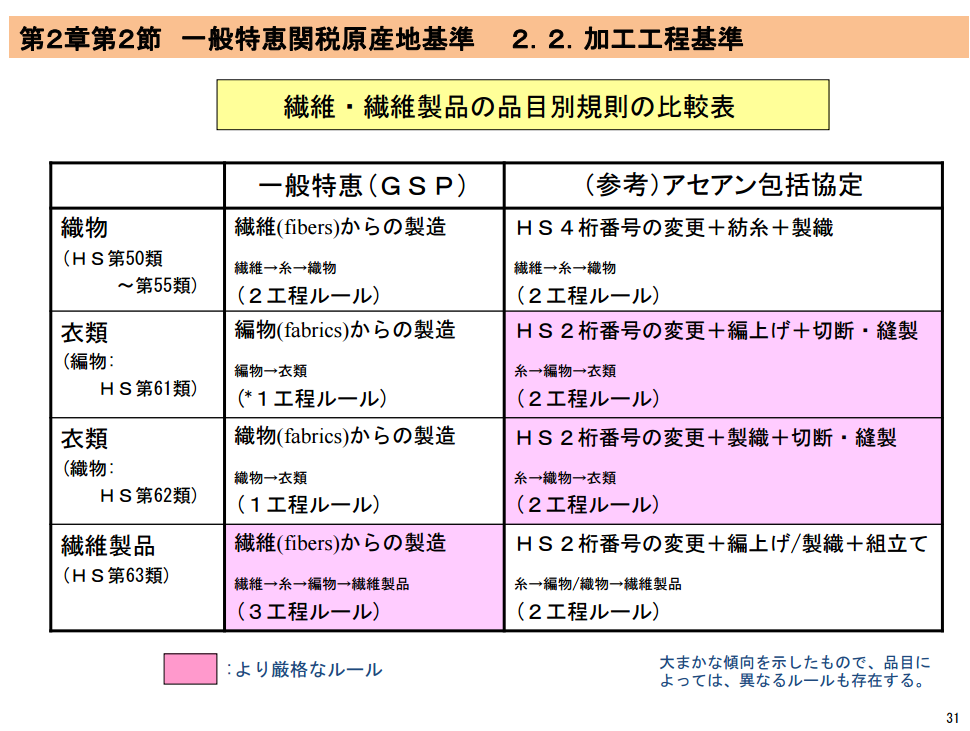

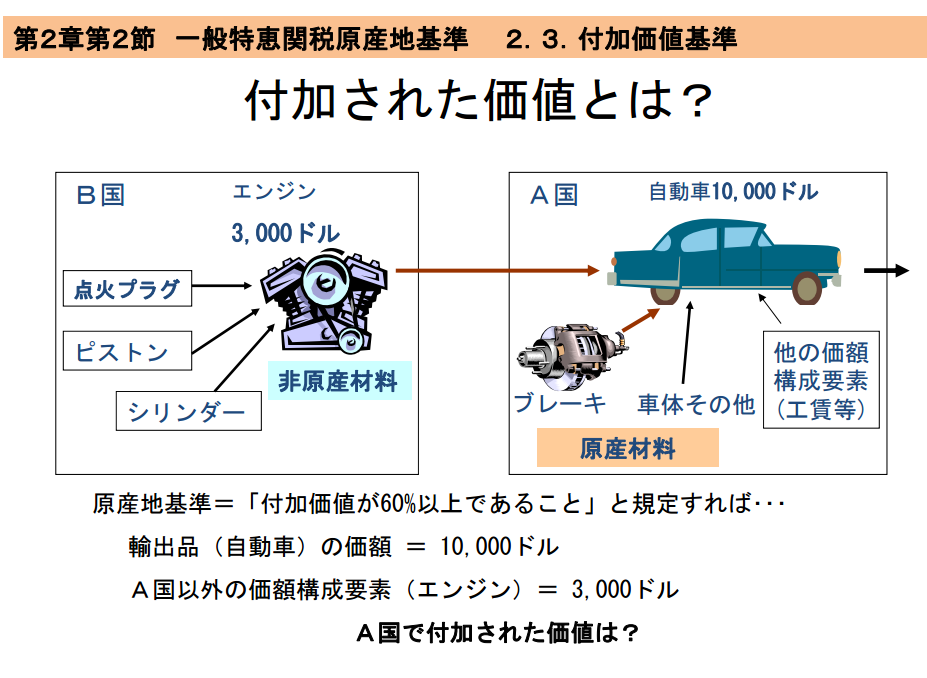

実質的変更基準を満たす貨物であれば

実質的変更基準を満たしたという証拠を深く追及される事が考えられます。

例えばA国原産の貨物を原産地証明書を使用して特恵関税を適用する際

B国原産の材料を使用する貨物であったならばA国原産となるための

品目別分類規則を満たす必要がありますが

これを証明するにはB国の材料提供者との取引明細、送金履歴等

様々な証拠を求められます。

この要求はかなり厳格なようでして荷主様はこの事後調査の対象になると

大半は通常業務が停止する事になります。

この事後調査で原産地規則に反する申告であった事が判明すると

差額の関税消費税、過少申告加算税、重加算税等の支払い、

荷主様に対する信用の低下などなど様々はペナルティが待っています。

輸入申告時に実質的変更基準や品目別分類規則を満たすか

どうかというのはそこまで深く追及されず、意外とスッと通りますが

ここで油断してはいけません、通った後の事後調査が厳しいんです。

ご注意ください。

安易な考えで原産地規則を満たす貨物だと主張しても

輸入通関時は問題なくても後で大変な思いをする事になります。

是非このブログを活用して原産地規則を正しく学び

特恵関税の恩恵を最大限に受けられるようかんばりましょう。