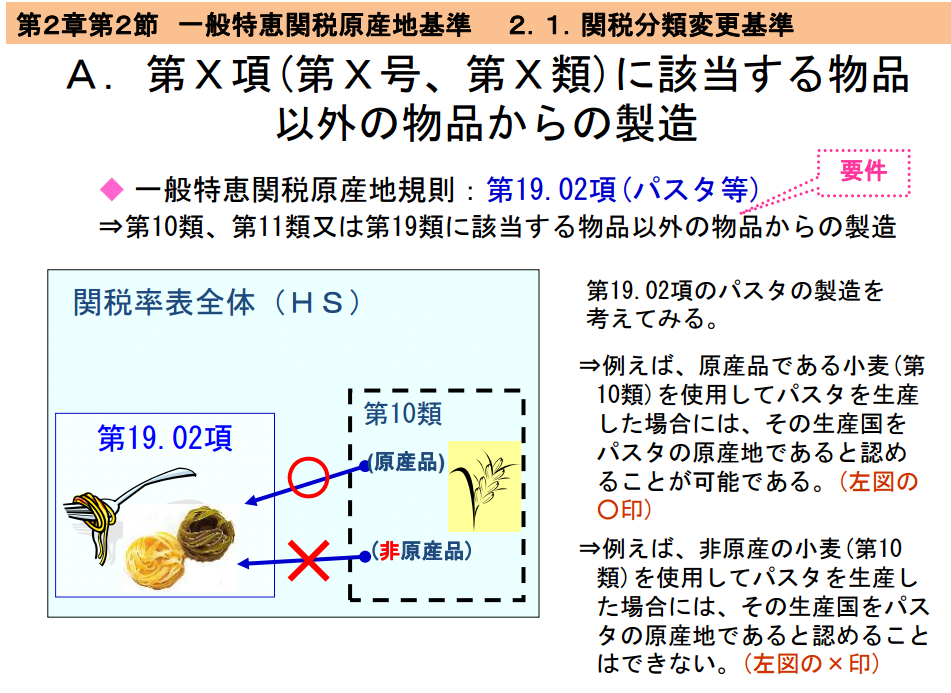

貨物に対する品目別分類規則で関税分類変更基準が適用される場合、

大まかに以下の二つの方法があります。

A.第〇項(第〇号、第〇類)に該当する物品以外の 物品からの製造

B.第〇項(第〇号、第〇類)に該当する物品 からの製造

この違いを解説します。

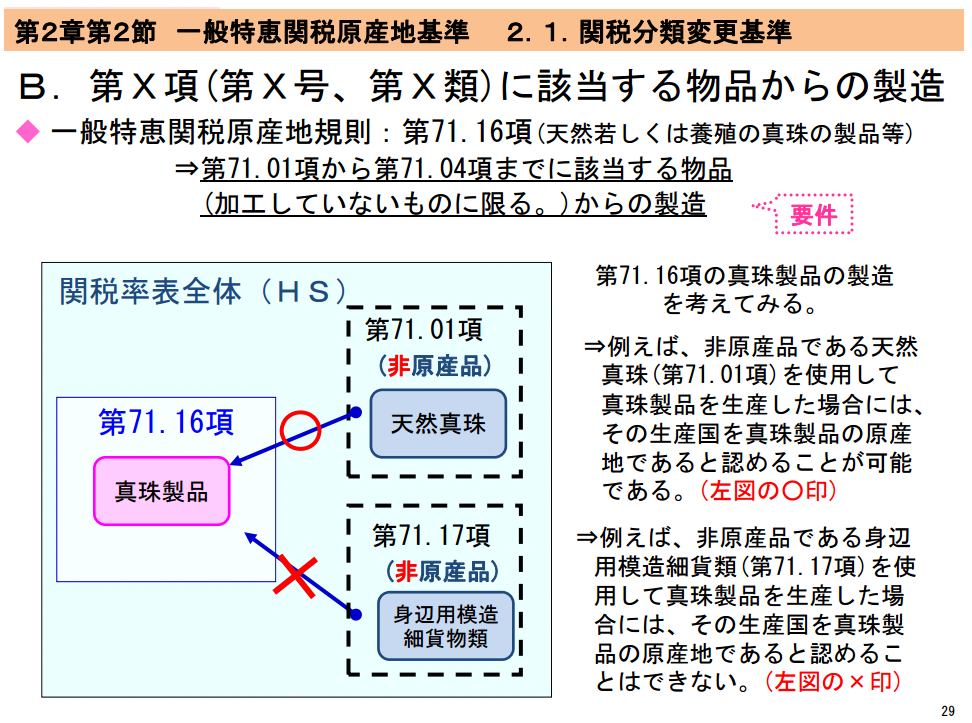

今回はBのパターンです。

税関セミナースライド29Pを参考にしております。

この例では真珠製品(HSコード7116)の例です。

一般特恵品目別分類規則で該当のHSコードを探すと

「第7101項から第7104項までに該当する物品からの製造」

とあります。

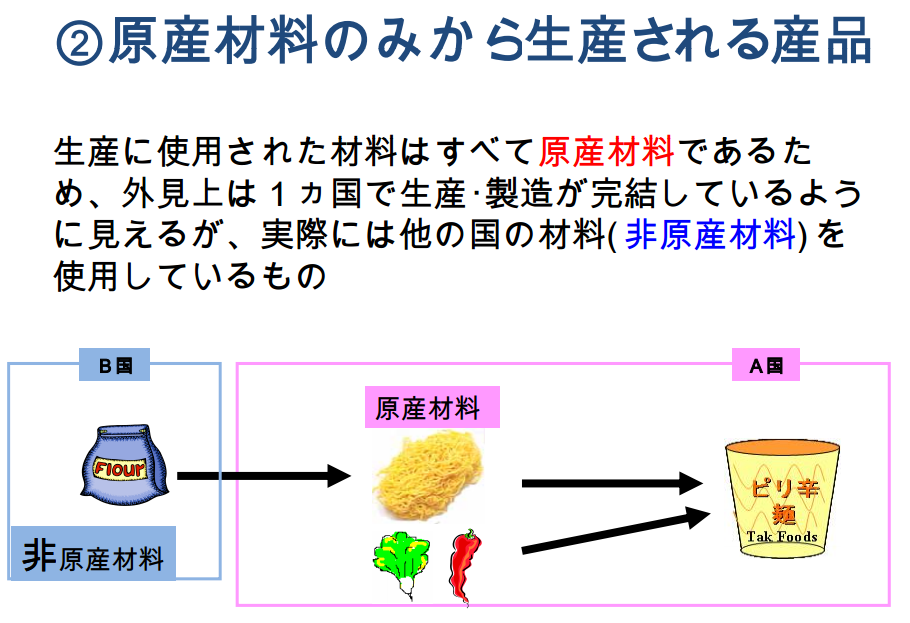

つまり真珠製品に特恵関税制度を適用させたい場合、

特恵受益国(輸出国)にて製造する真珠製品の原料を

非原産国である第三国から仕入れて製造する原料が

HSコードの項7101から7104の範囲内の物であれば認めるというものです。

上記図の例では特恵受益国である輸出国で真珠製品を製造するのに

第三国の非原産材料を使う場合に身辺用摸造細貨物類を使ってしますと

特恵関税の適用ができなくなり、

原産地証明書があっても税金は通常の税率が適用される

という事になります。

その逆で第三国の非原産材料であっても

天然の真珠が非原産材料であれば特恵適用対象の貨物になります。

Aのパターンと違って限定的ですので、混同して考えてしまうと

全く異なる解釈をしてしまう危険性がありますのでご注意ください。