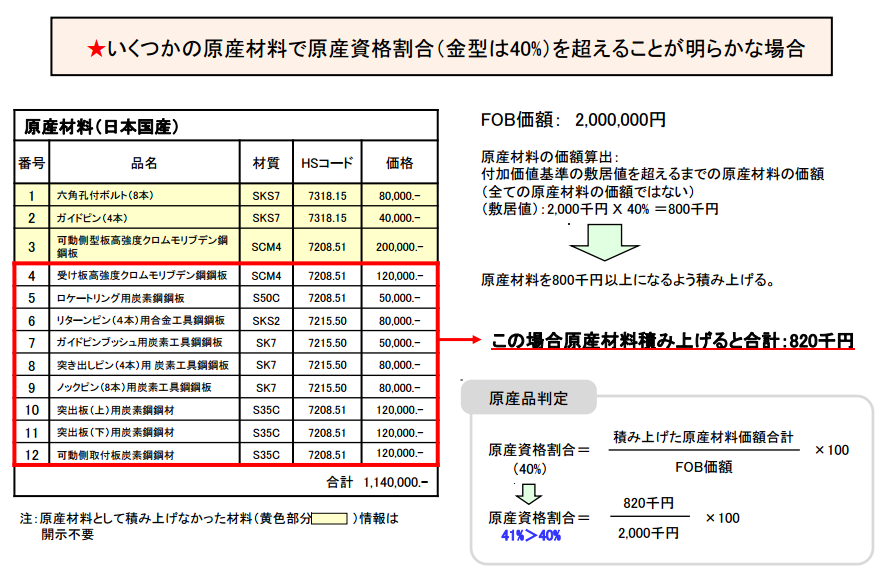

原産地証明書を発行する際、国産の品を輸出するケースでは

日本産である事を証明する書類が必要です。

原産性確認書、生産証明書、収穫証明書、宣誓書、養殖証明書等を

準備して原産地証明書を発行し、5年間の保存義務があります。

今回はそれらの書式の例を紹介します。

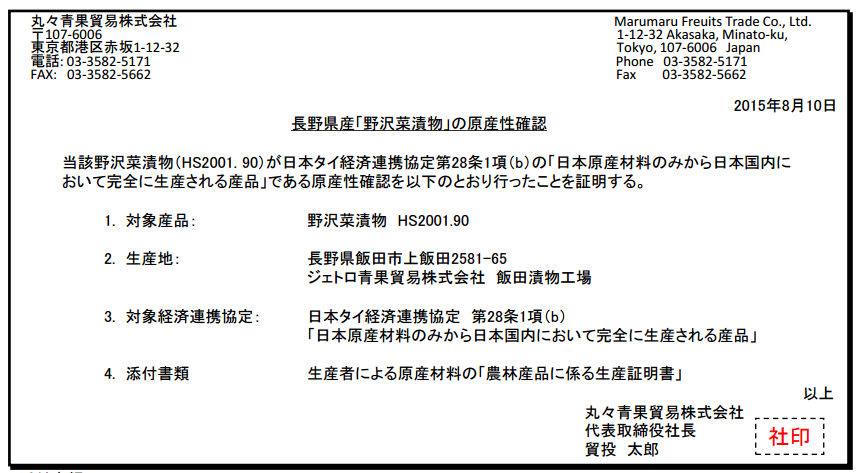

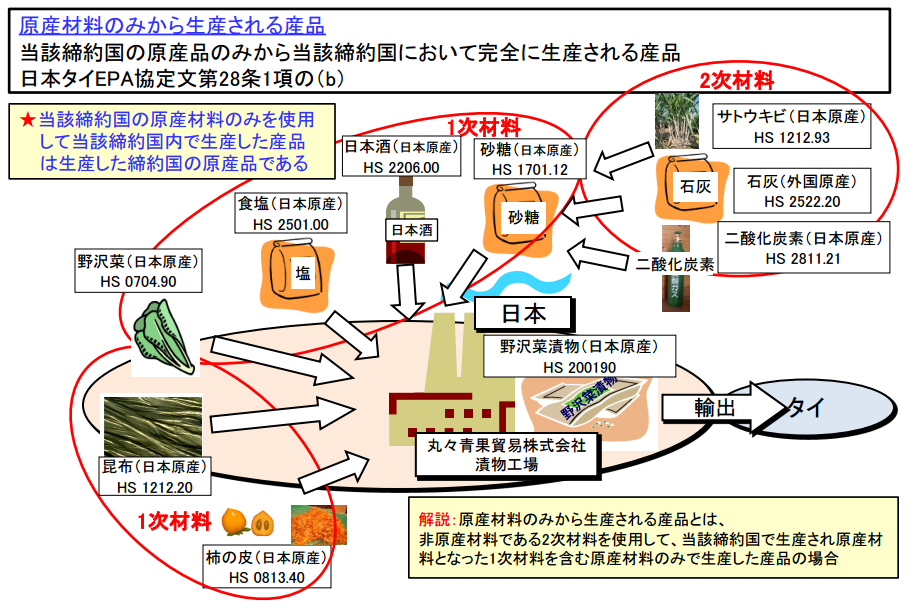

以下日本産の野沢菜漬けをタイ向けに輸出する例です。

多くの日本産原料が使用されており、

石灰だけが外国産というパターンです。

石灰は2次原料として使用されており、

1次製品から製品と変わる過程で原産地規則を満たしているので

基本的には証明書等は不要です。

但し、事後調査で聞かれる場合もあるので

資料は保存した方がよいです。

二酸化炭素とサトウキビも日本産ですが同じように対応します。

その他の日本産の1次製品の原料に関しては「日本産です。」と

口頭で言っても通りませんので、日本産である事の証明が

全ての原料に対して必要です。

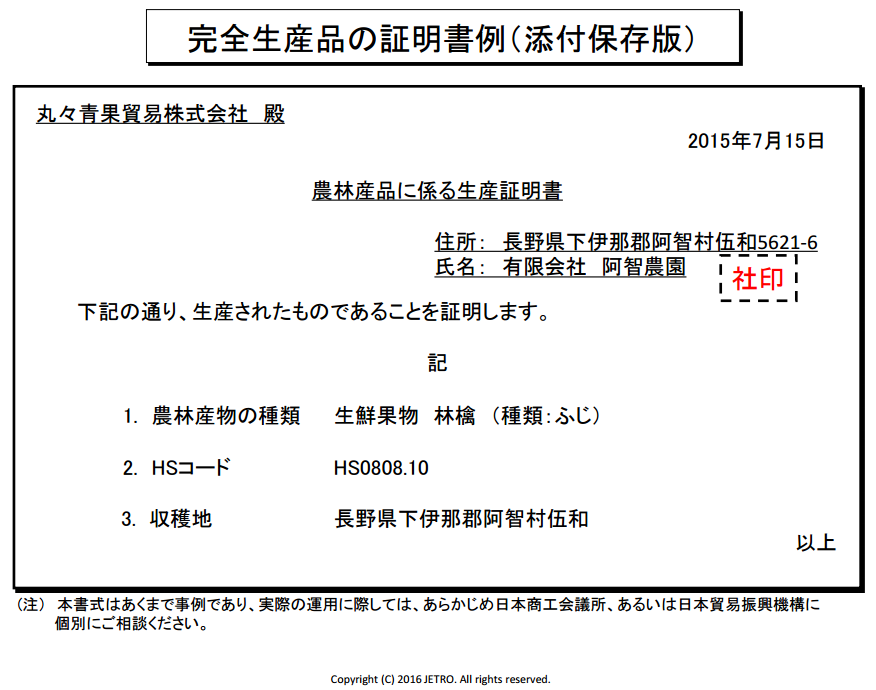

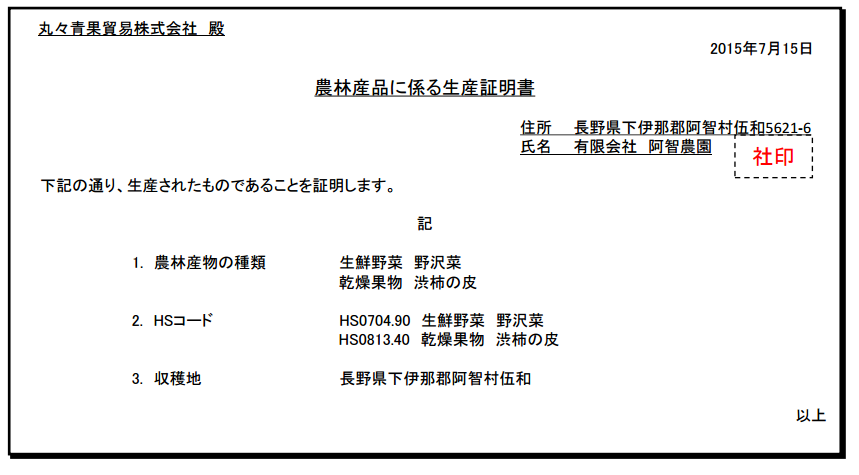

上記原材料の中の野沢菜と柿の皮については

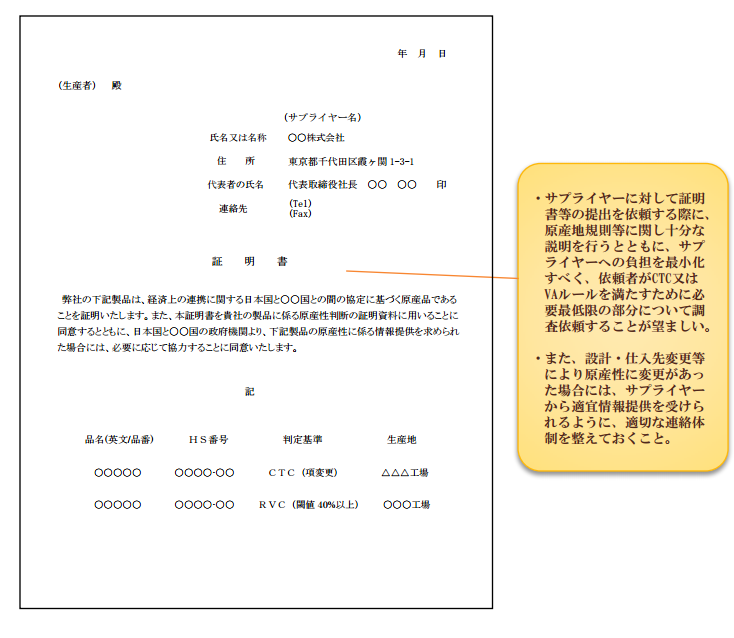

以下のような証明書が必要です。

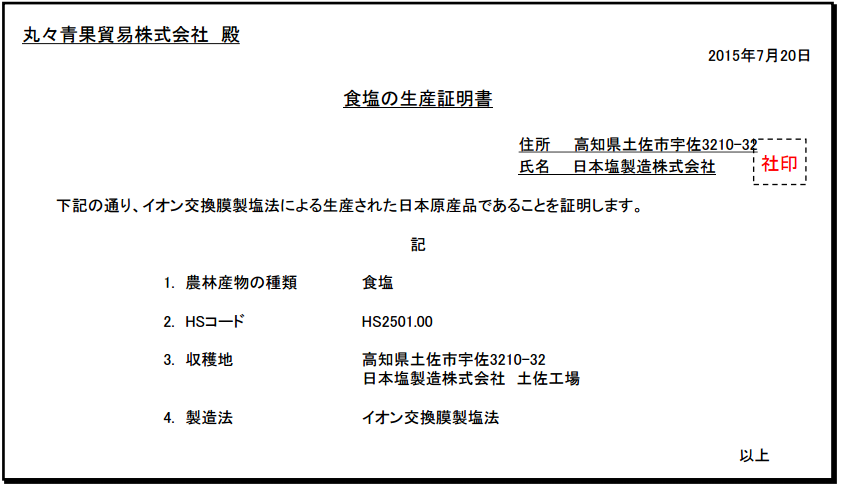

次は食塩です。

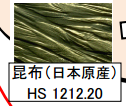

次は昆布です。

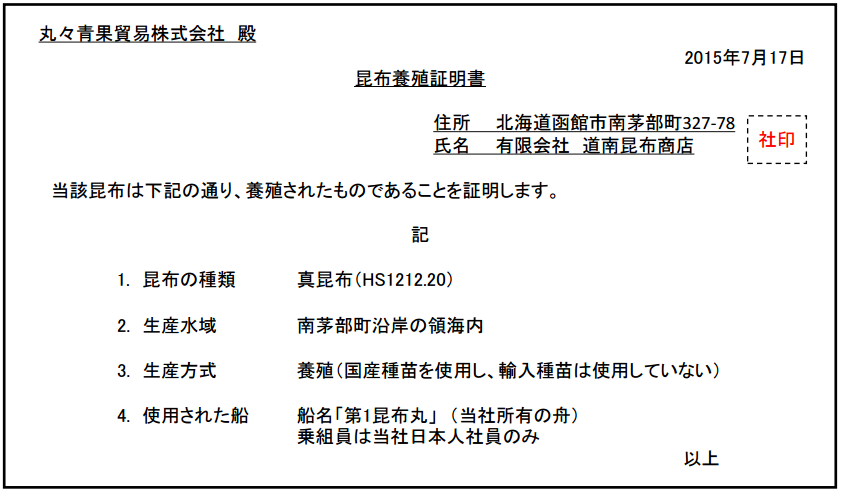

次は日本酒です。

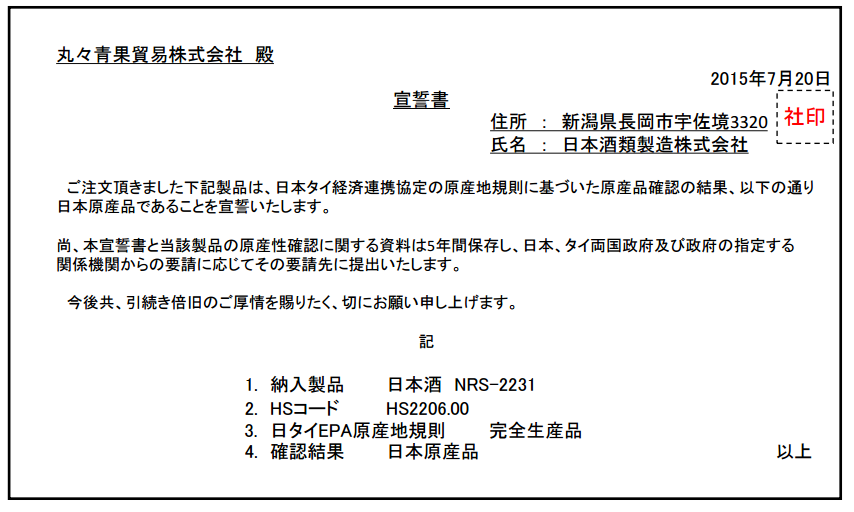

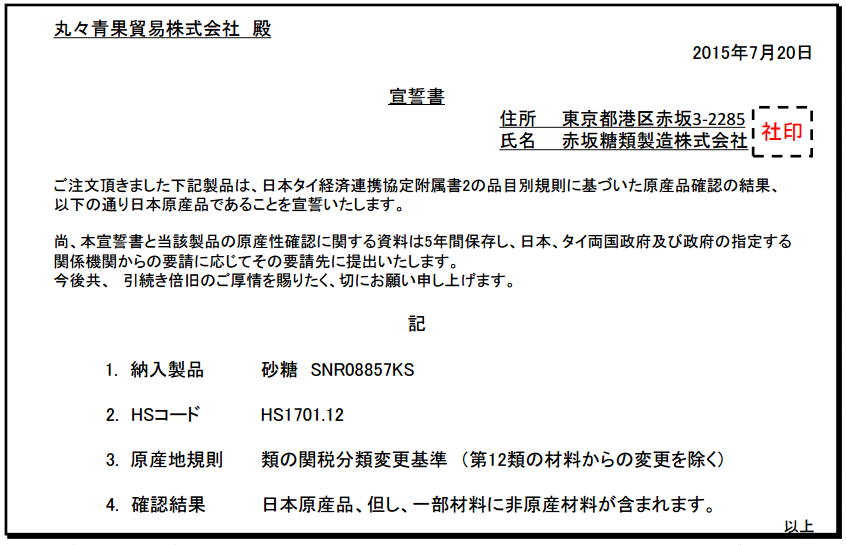

次は砂糖です。

上記の全ての書類がそろって初めて丸々青果がサプライヤーから

日本産を仕入れているという事が証明できます。

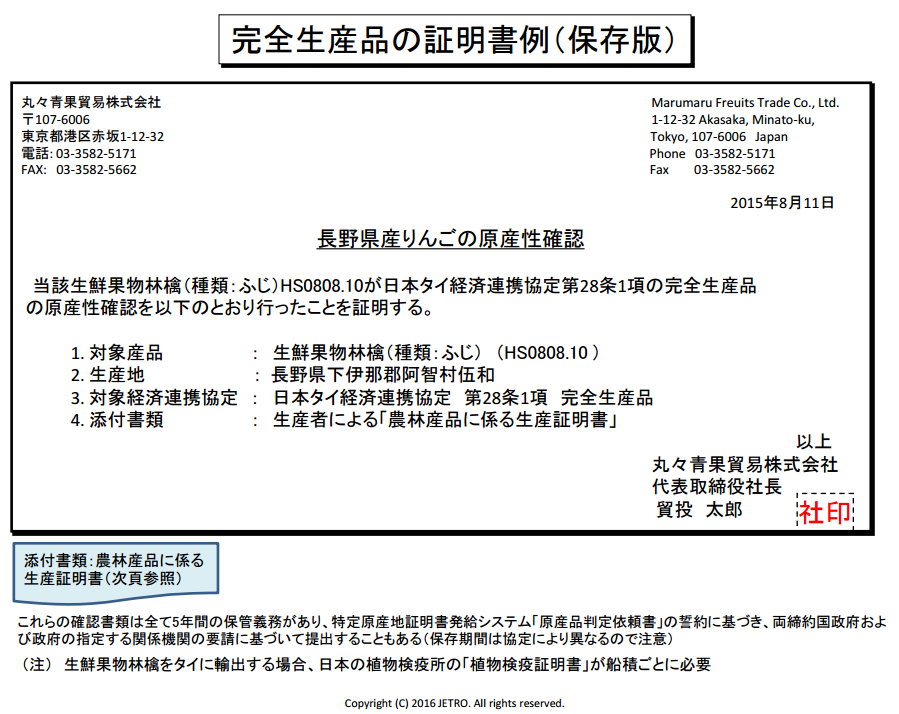

そして最後に以下が丸々青果による野沢菜漬けは日本産ですという

証明を文書で作成します。