日本経済新聞によると神奈川県内の企業はトランプ新政権の経済政策に

マイナスなイメージを持つとの回答が4割以上あると発表した。

トヨタ自動車関連企業との取引で自動車部品を製造する会社にとって

NAFTAの見直しは予測のできない脅威になるかもしれません。

もしメキシコで生産してアメリカに輸出する貨物に35%の関税など

かけられてしまっては最終販売価格が跳ね上がる事になります。

しかし、実際問題本当にトランプはメキシコ産の輸入貨物に35%の関税を

かける事はできるのでしょうか?

WTOでの協定税率でアメリカが車に課す事のできる関税率は2.5%であり

それを超えるという事はWTOの規定に反する事になりますので

基本的に35%の関税というのは難しいだろうと考えます。

更にNAFTAの見直しの件ですがトランプはNAFTA撤退をほのめかす

発言をしておりますが、実際にNAFTAを本当に撤退してしますと

全世界の通商に大打撃を与える事から流石に撤退は無いだろうと

考えます。(ただ、あの方は何をしでかすかはちょっとわかりませんが、)

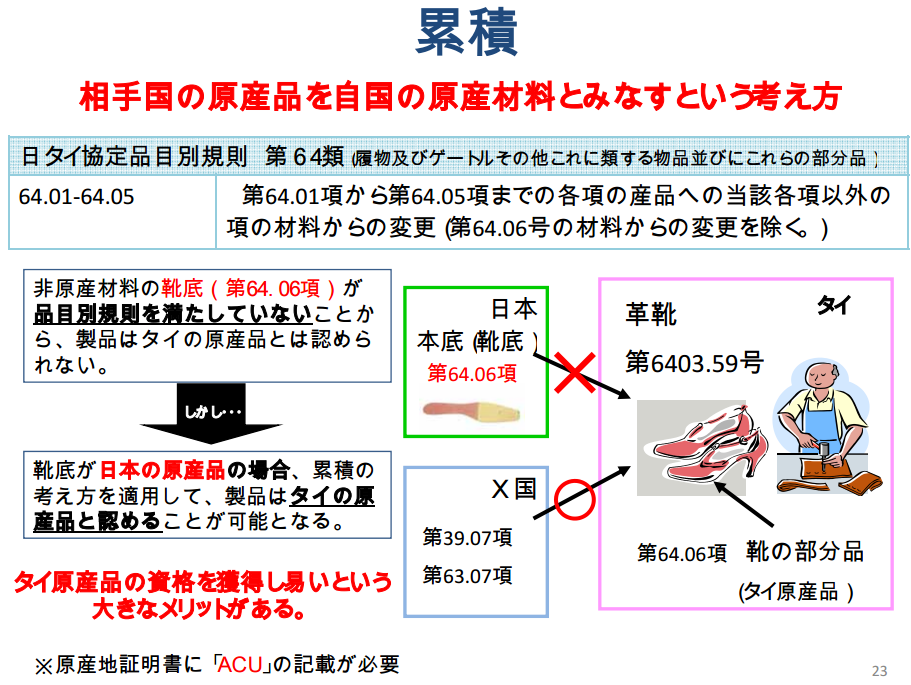

一番有力な考え方はNAFTAの

原産地規則の見直しになるのでは無いでしょうか?

NAFTAの原産地規則では自動車部品の60%がNAFTA域内で調達されれば

NAFTA圏内での輸出では輸入国側の関税がゼロになります。

この規則が変わったのであれば別の規則を適用して

特恵関税の恩恵を受けるように立ち回る事ができればNAFTA見直しの

ダメージを最小限に抑えられるかもしれません。

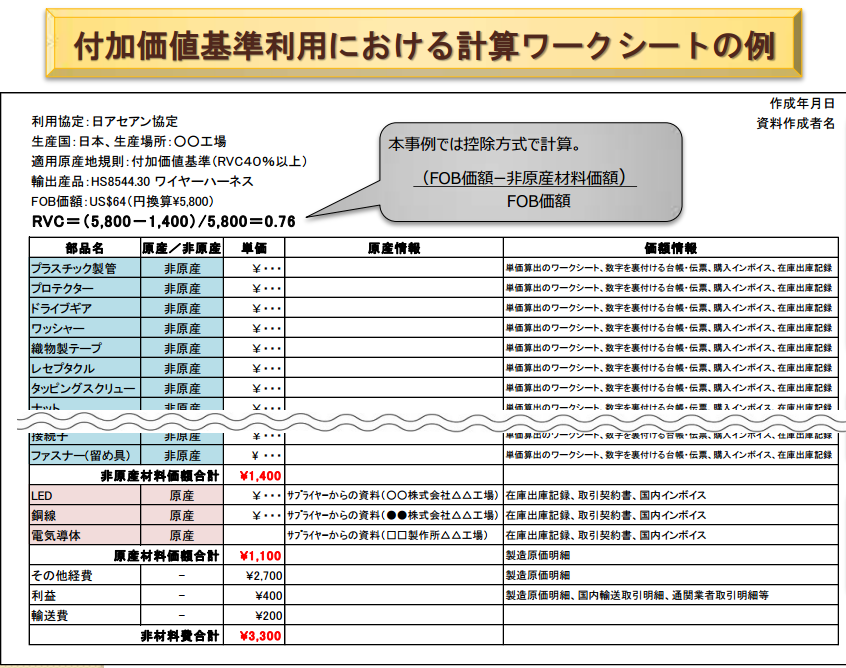

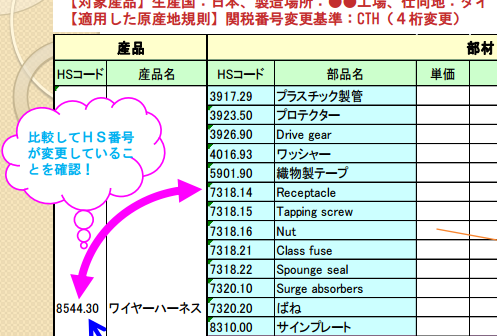

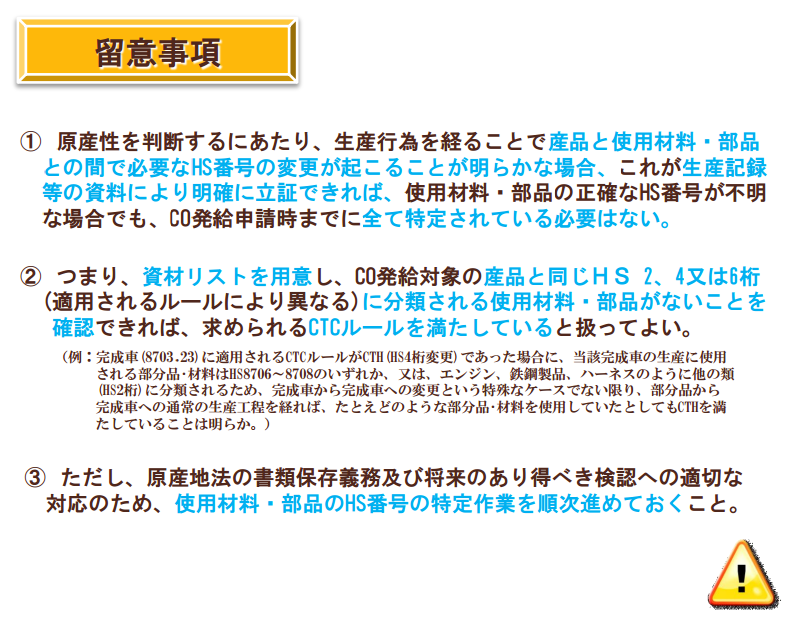

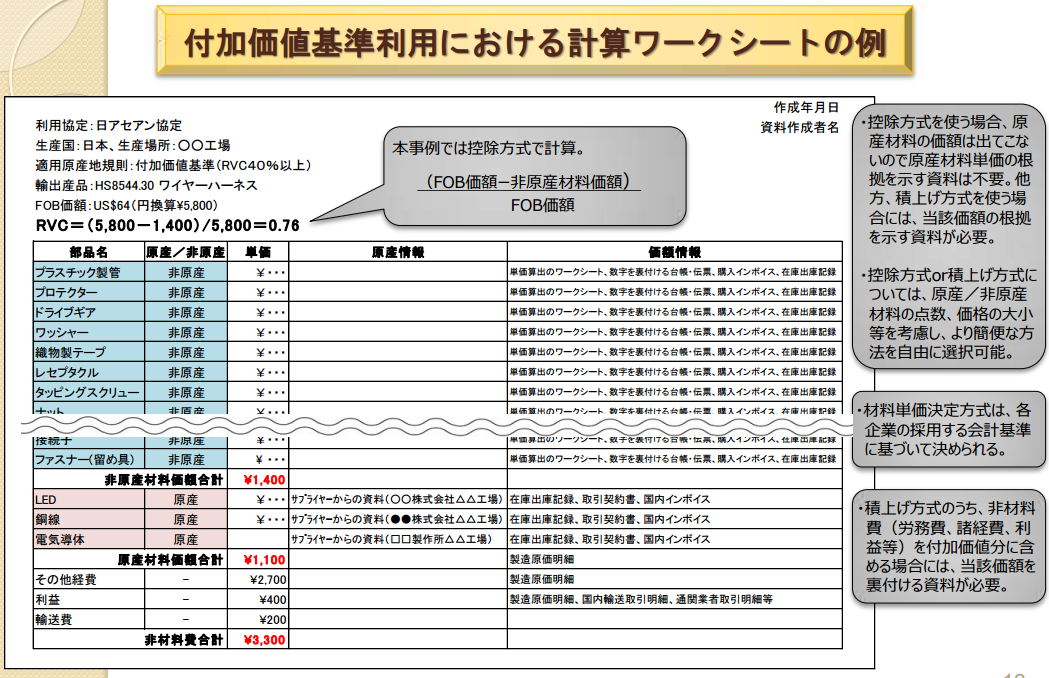

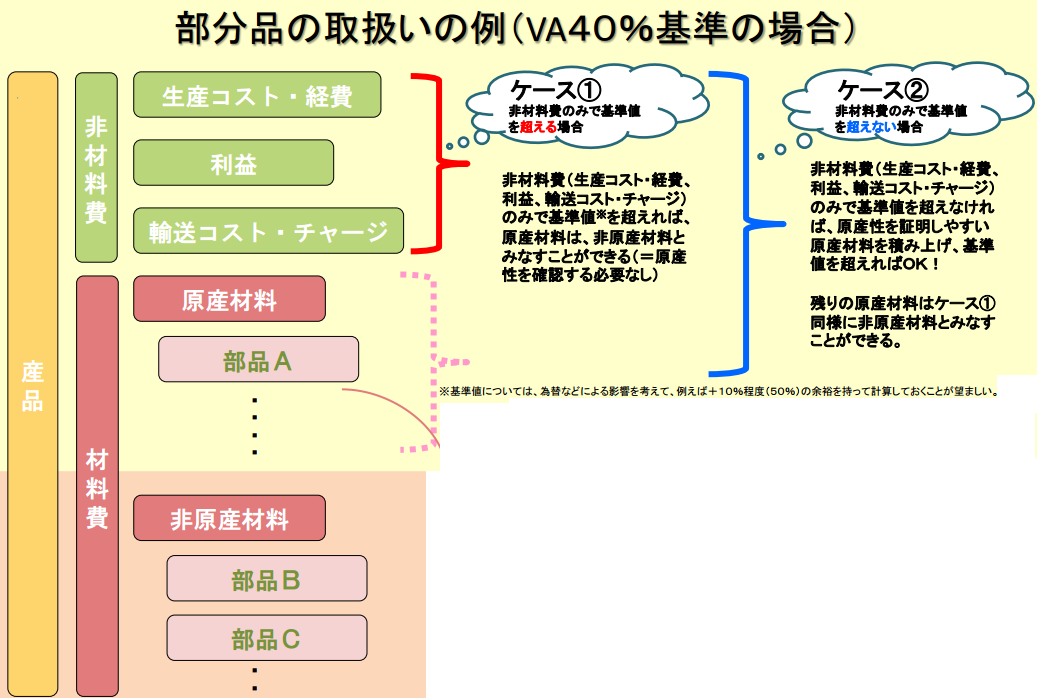

例えばVA(付加価値基準)の閾値が上がったのであれば

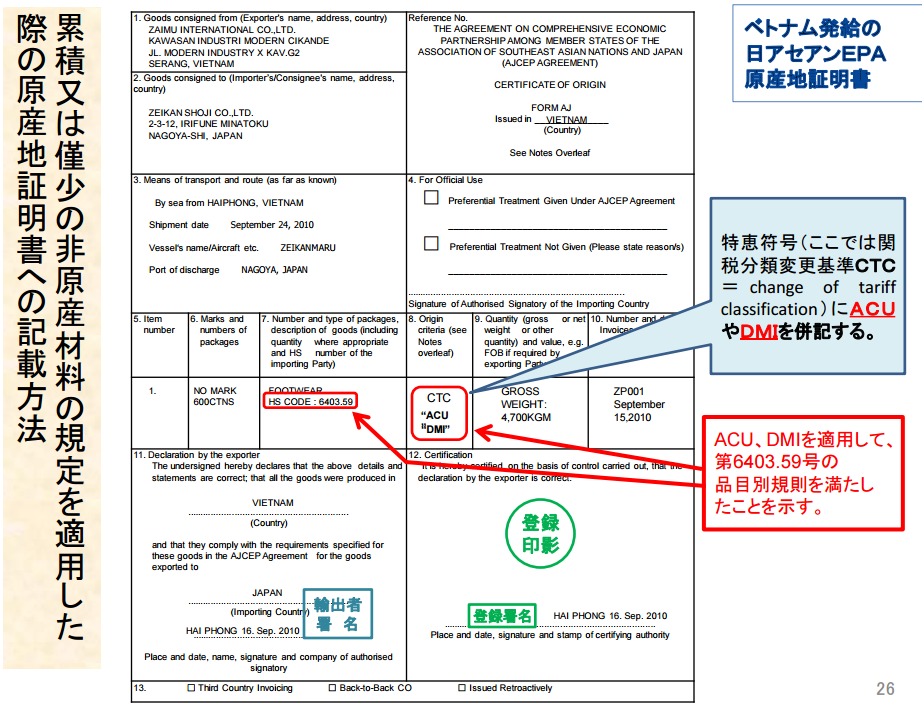

CTC(関税分類変更基準)で引き続き特恵関税の恩恵を受けられるよう

製造工程を見直すなどの手段が取れるかもしれません。

こういった未知の状況に最大限対抗するには

原産地規則の知識が必須かと思われます。

出来る限り原産地規則を理解し、活用しやすいよう

今後も情報を発信しようと思います。

トランプの脅しに負けないよう頑張りましょう。