先日ガイアの夜明けにてバターの価格が規制により高騰していると

いう事を知りました。

マーガリンは体に悪いので極力バターを買いたいところですが

確かにバターは高いです。

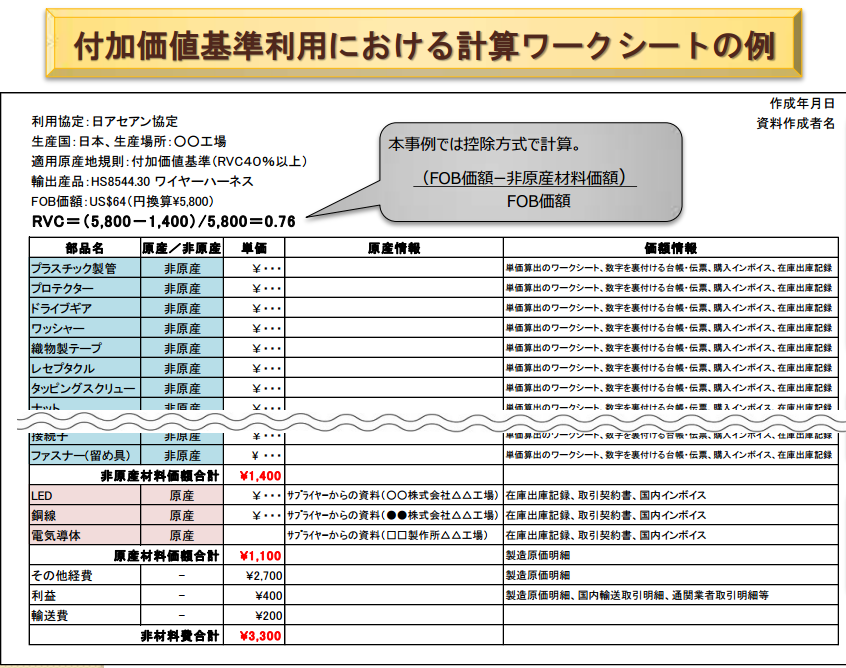

そこでバターの関税を調べてみました。

税関HPの実行関税率表を見てみるとバターはHSコード0405.10に

該当し、 農畜産業振興機構や関税割当を使わずに輸入する場合、

関税率は29.8%となり、更にキログラム当たり179円の関税となり

確かに物凄く高くなることがわかります。

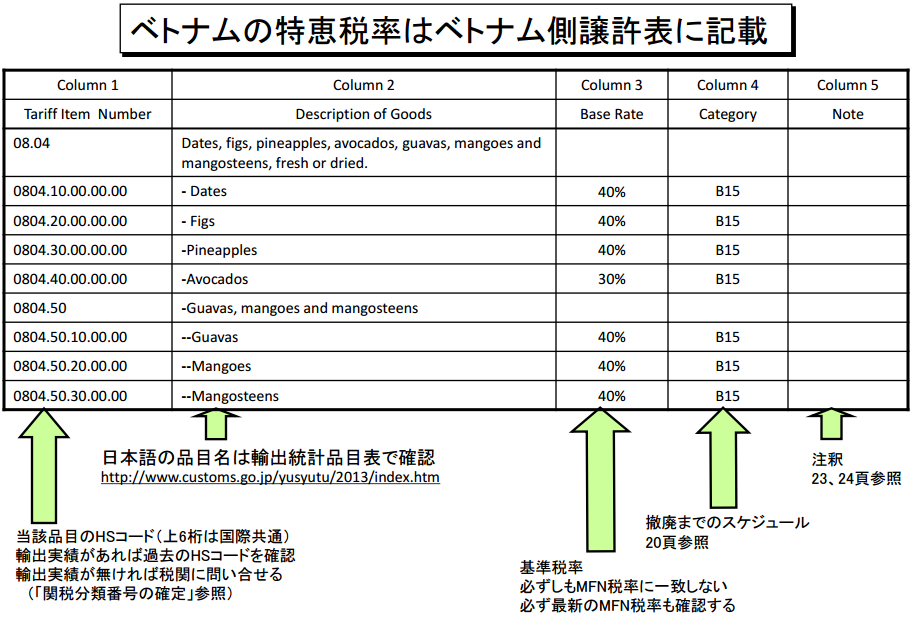

ではFTA/EPAを使って関税の減税ができないかと考えましたが

バターはどの国に対しても減免税の適用はありません。

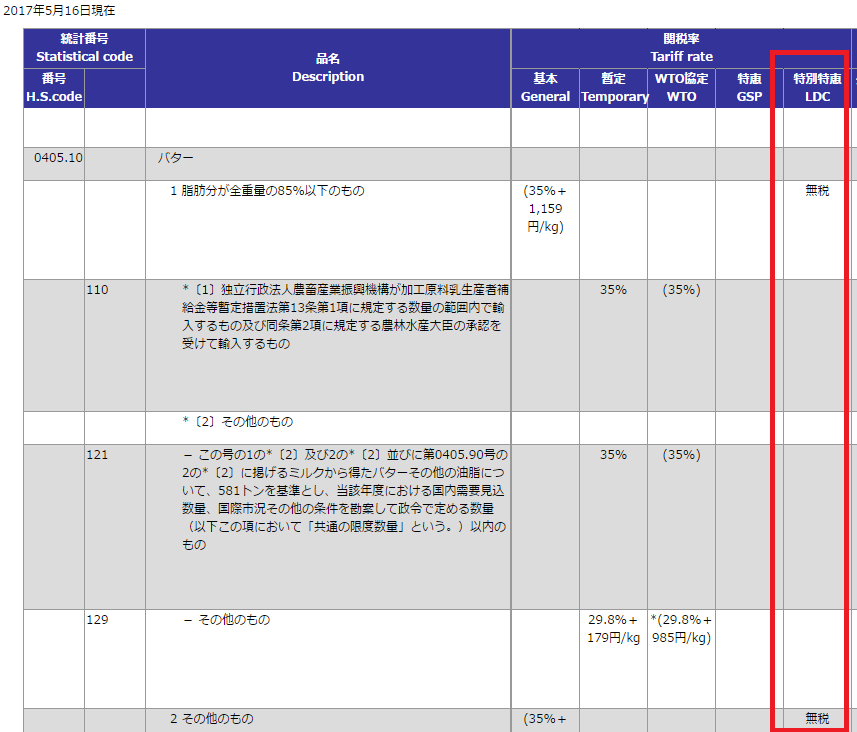

そこでもう一度実行関税率表をよく見ると

特別特恵という制度を利用すればチーズの関税は無税になります。

特別特恵とは一般特恵制度の一部でして

後進国のなかでも特に後進国であると指定された国からの

輸入貨物について適用されます。

特別特恵適用国の一覧は税関HPにあり、国名の横に「*」印がある

国がその対象となります。

ではこれら特別特恵適用国にバターの原料を第三国から調達し、

特別特恵適用国にてバターを製造した場合、

原産地規則を適用させて関税を無税にできるのかを考えてみます。

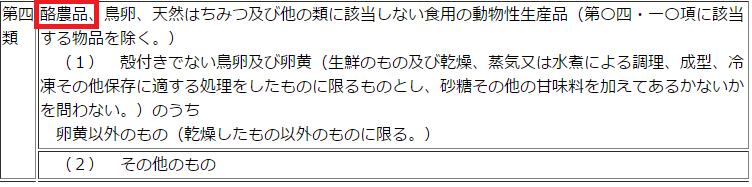

この場合は先に一般特恵用の品目別分類規則を確認します。

するとバターのHSコード0405.10に該当する規則があります。

わかりにくい日本語ですが、

酪農品、鳥卵、天然はちみつ及び他の類に該当しない食用の動物性生産品のうち卵黄以外のもの

とありますので要は酪農品に該当したら品目別分類規則の適用が

あるという事でその横にある原産地規則を見てみます。

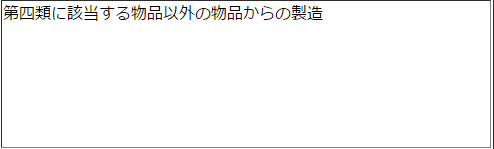

第三国からバターの原料を調達してもそれがHSコードの4類に該当

する場合は原産地規則を満たさないということになります。

HSコード4類の一覧をご覧ください。

ここで列挙されている品目がバターの原料になっていると

特恵関税の適用は受けられません。

残念ながらHSコード4類には牛乳も含まれております。

個人的にニュージーランド産や日本産の牛乳を原料にしたバターを

特別特恵受益国で生産すれば安くおいしいバターができるかと

思いましたがそうもいかないようですね。