トランプ大統領の掲げるNAFTAの見直しによって自動車製造業は

大きく影響を受けることになるかもしれません。

今回はNAFTAの自動車に対する原産地規則を読んでみます。

NAFTAの原産地規則はこちらから見ることができます。

上記のページをひたすらスクロールして行って

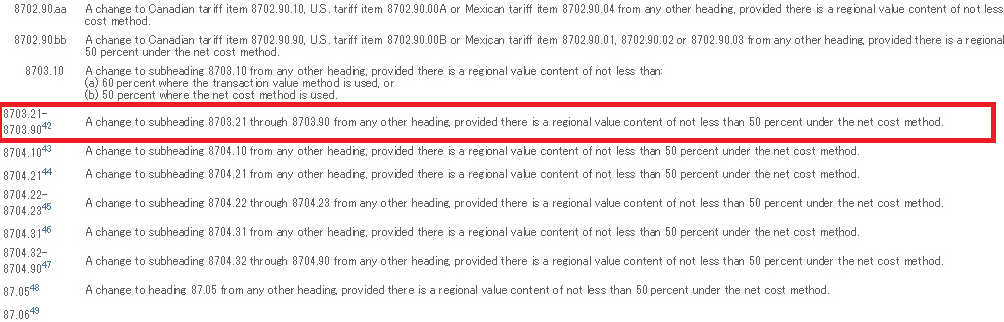

HSコード8703.21-8703.9042(ガソリン、ディーゼル車を含む車のHS)を

ご覧頂くと以下のようになります。

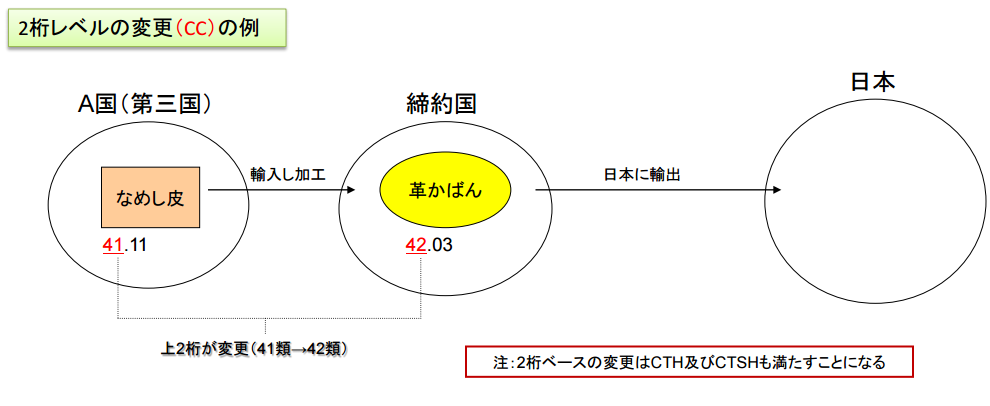

A change to subheading 8703.21 through 8703.90 from any other heading,

provided there is a regional value content of not less than 50

percent under the net cost method.

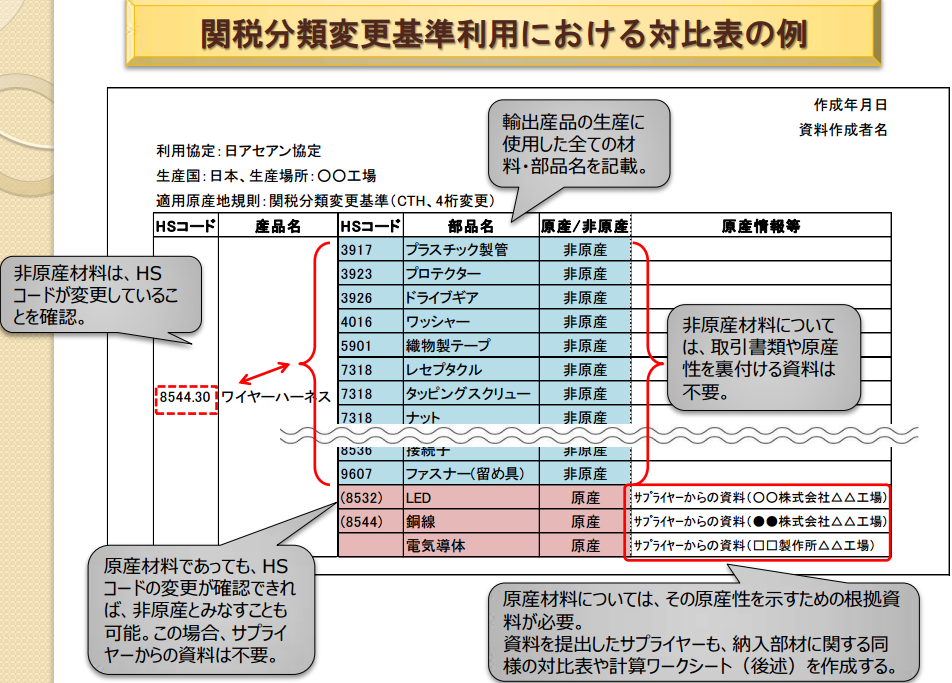

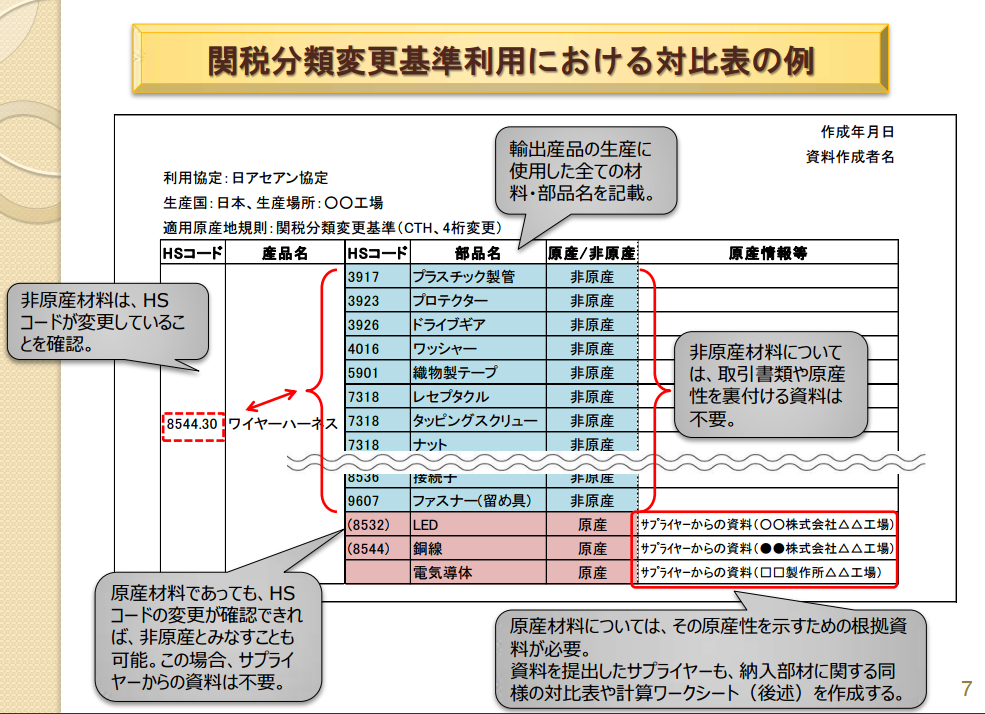

この原産地規則は第三国から輸入した非原産材料のHSコードの

項(HSの頭4桁)の変更があり、かつRVC(付加価値基準(QVC))

が50%以上である事が特恵関税の対象となる製造工程であると

規定されております。

関税分類変更基準と付加価値基準の両方満たさなくてはならないため、

VAの閾値を大幅に上げられてしまうとかなり厳しいルールになって

しまうので対策が取りづらい部分ではあります。