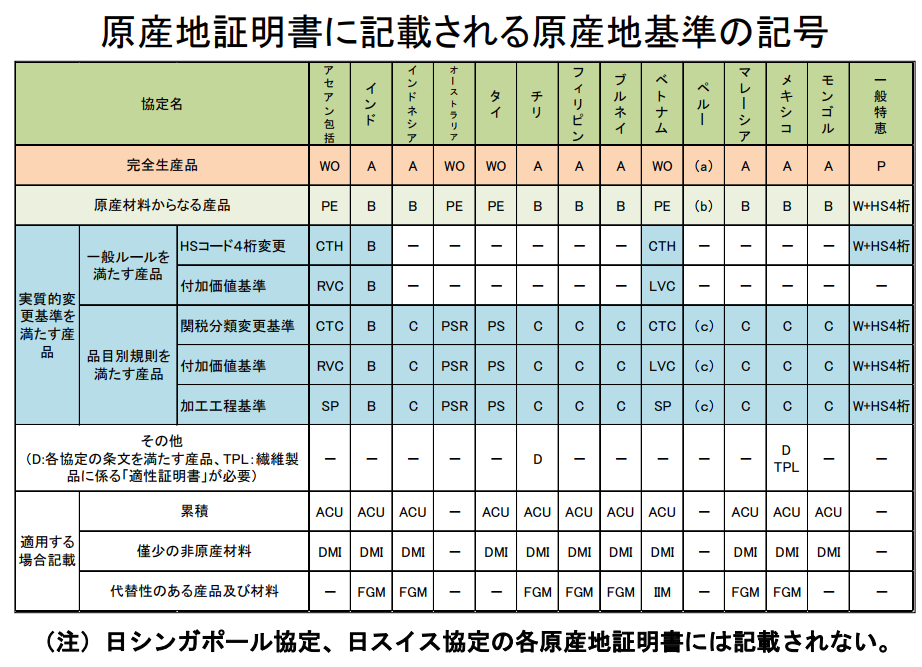

原産地証明書の8欄目部分にはアルファベット1から3文字程度の

記号が記載されております。

輸入時にも輸出時にもこの記号の意味は理解する必要があります。

最新版が税関HPに掲載されておりましたので引用します。

完全生産品である事を表す記号はWO,A,Pと3種類あります。

原産材料からなる産品はPE,B,W+HS4桁と3種類あります。

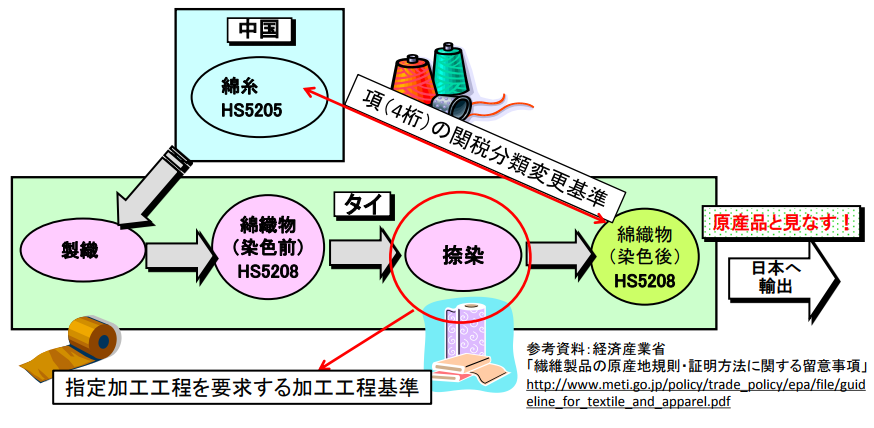

実質的変更基準を満たす産品でHSコード4桁の変更は

CTH,B,W+HS4桁と3種類あります。

実質的変更基準を満たす産品で付加価値基準を満たす場合は

RVC,B,LVCと3種類あります。

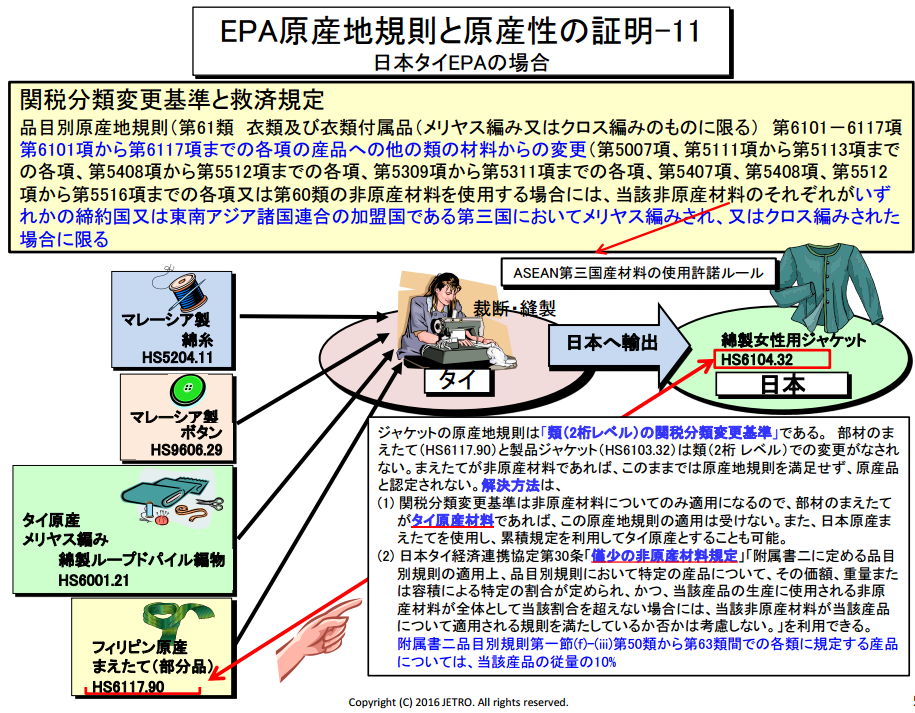

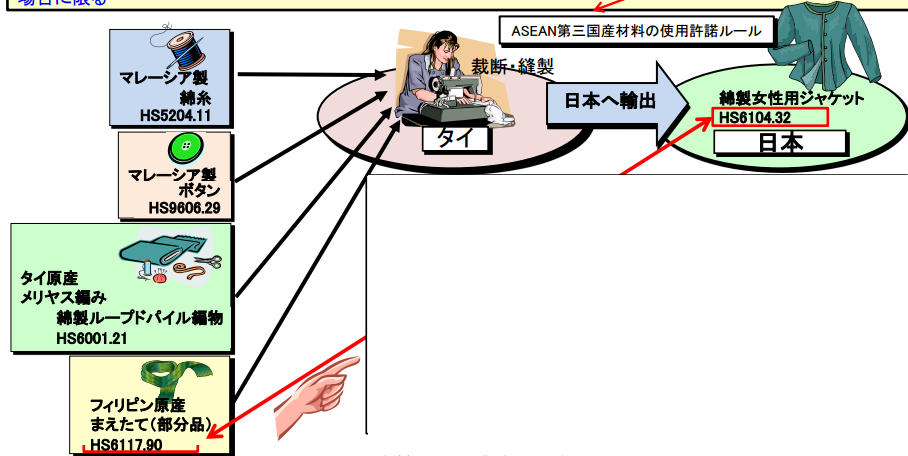

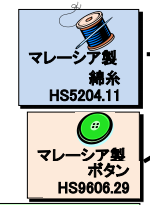

実質的変更基準を満たす産品で関税分類変更基準を満たす場合は

CTC,B,C,PRS,PS,W+HS4桁と4種類あります。

実質的変更基準を満たす産品で付加価値基準を満たす場合は

RVC,B,C,PSR,PS,LVC,W+HS4桁と7種類あります。

実質的変更基準を満たす産品で加工工程基準を満たす場合は

SP,B,C,PSR,PS,W+HS4桁と6種類あります。

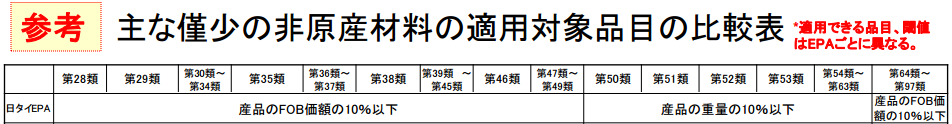

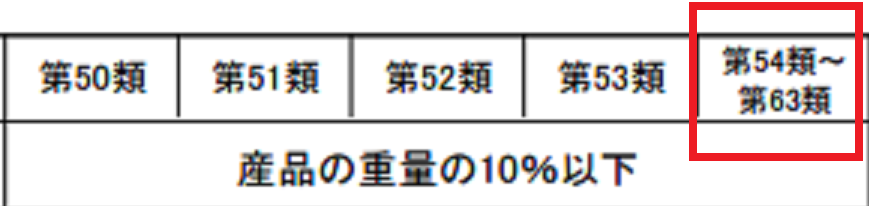

その他の場合はD,TPLと2種類あります。

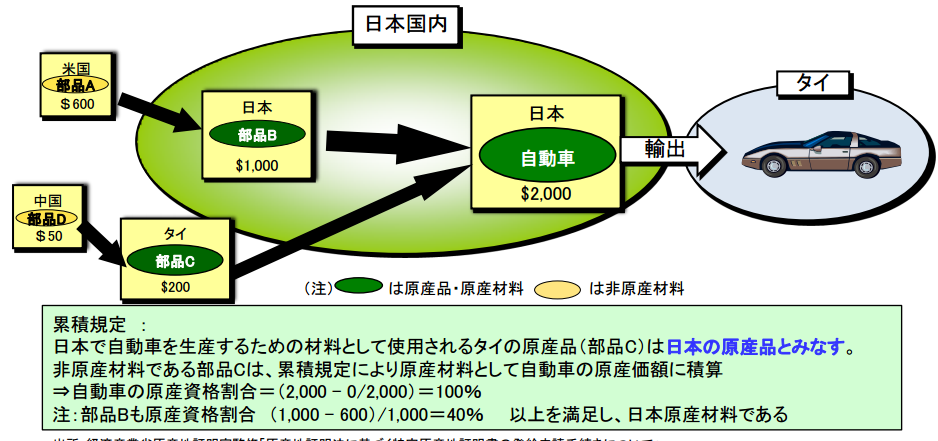

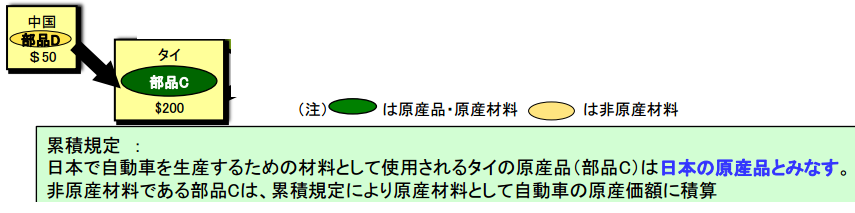

救済規定を適用するケースで累積の場合は

ACUの1種類です。

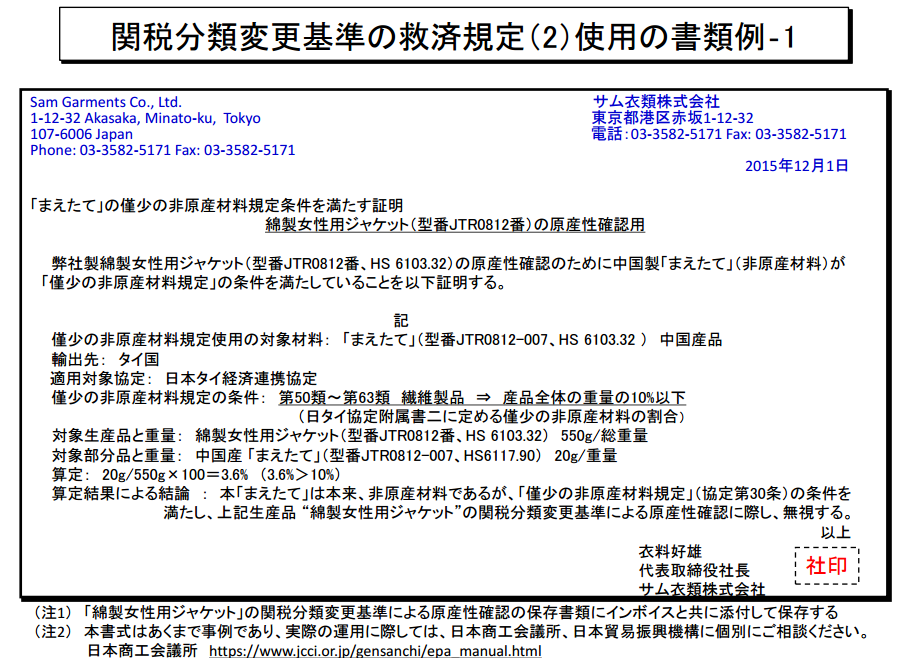

救済規定を適用するケースで僅少の非原産材料を使用するものは

DMIの1種類です。

救済規定を適用するケースで代替性のある産品、材料の場合は

FGM,IIMの2種類です。

同じ条件であっても締約国によってこの記号は異なりますので

取引をする国に合わせて上記一覧を参考にしてください。